今回は、大型物件の取得を公表した森トラスト総合リート投資法人(証券コード8961、以下MTR)について記載します。

MTRは、森トラスト(未上場)をスポンサーとし、オフィスを中心に様々な用途に投資する総合型の銘柄です。

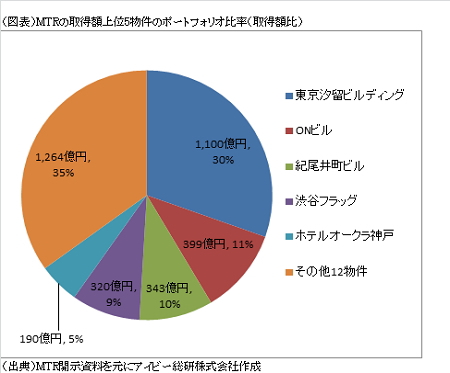

MTRは、10月1日に千代田区紀尾井町に所在する「紀尾井町ビル」を343億円で取得しました。この物件は、MTRのポートフォリオでは3番目に取得額が大きいものとなります(図表)。

また、併せて第26期(2015年3月期)の業績予想を上方修正(※1)し、1口当たり分配金は3,650円(修正前3,480円)としています。

MTRは、第25期(2014年9月期)から投資口を5分割していますので、遡及して分割換算すると、第13期(2008年9月期)から第22期(2013年3月期)まで10期連続3,600円以上、この期間中の平均は4,085円と高い分配金水準を維持してきた銘柄です。

第26期は予想分配金ベースで3,600円を超えることとなりましたが、借入金での物件取得となったためMTRの借入金比率が上昇した点には注意が必要です。

MTRは、借入金比率の目安として総資産に対する借入金の割合(総資産借入金比率、以下LTV)を50%以下として運用する方針を示しています。(※2)

業績予想では、第26期末時点での想定のLTVを開示していないため今回の取得で50%を超える数値となるかは不明です。しかし、開示されている直近の決算期末時点(第24期、2014年3月期)のLTVは48.5%となっていましたので、50%を超える可能性が極めて高い大型物件の取得となっています。

MTRは、第24期に大型物件取得に伴い総資産借入金比率が50%を超えたため、その後借入金の返済を目的とした増資を行っています。従って今回の取得でも、今後借入金返済を目的とした増資を行う可能性が指摘できます。

増資により借入金を返済しておけばLTVが低下するため、今回の取得のように増資を行わなくても機動的に大型物件を取得する余地を生むことが出来ます。

但し、先行して物件取得を借入金で行い、その後借入金返済の増資を行うと分配金が減少することになります。実際に第24期の増資ではその期の予想分配金を3,600円から3,440円に下方修正(分割処理済)しています。

つまり今回の大型物件取得で注意すべき点は、MTRは第26期またはそれ以降の増資で分配金水準を下方修正する可能性があることです。

前回の増資では、増資を行う前の時点で今後増資を行うことを示唆した説明資料(※3)を開示していました。

従って、11月中旬に第25期(2014年9月期)の決算説明会があり、増資の可能性についての開示が為される可能性があります。

但し、MTRは第20期(2012年3月期)に発生した物件売却益の一部を内部留保しています。増資があったとしても予想分配金の減少は、前回の増資と同様に少ない割合となることが考えられます。

なお、MTRの予想分配金利回りは3.67%(10月1日時点)とJ-REIT平均3.40%よりは高い水準になっています。前述の通りMTRは、安定した高い分配金水準を保持してきた銘柄ですので割安感がある状態です。市場平均より高い利回り(低い価格)となっている要因の一つとして、大口テナントの退去が続く点が懸念材料になっているものと考えられます。

しかし、MTRは過去の運用期間の中でも大口テナントの退去を多く経験している銘柄であり、その対応も様々な手法を採り入れています。この点については改めて取り上げたいと考えています。

※1:MTR 平成26年9月26日付「平成27年3月期運用状況の予想の修正に関するお知らせ」

※2:MTR、第24期決算説明会資料P17など

※3:MTR、第22期決算説明会資料P7