1. 新規上場の動きが続く背景と市場の評価

7月末に公表された日銀の政策変更が微調整であったことも影響し、J-REITの価格は安定的な推移を続けている。東証REIT指数は、9月下旬の時点で昨年末より50ポイント程度高い1,750ポイント前後での推移を続けている。

このような順調な市況を背景にJ-REIT市場への参入を目指す動きが続いている。

投資家向けアパート販売のシノケングループは、8月8日に投資法人(仮称シノケンリート投資法人)の設立を目指すことを公表した。

シノケンは個人向けのアパート販売及び管理受託を行っているが、投資法人との物件競合を避けるために1億円程度の物件は従来通り個人投資家に販売し、その規模を超える物件を投資法人に売却するとしている。

まずは70億円程度で上場前REIT(※1)を組成し、300億円規模での東証上場を目指す方針を示している。

また、8月24日にマンション分譲の日本エスコンは、110億円の資産規模になっている上場前REIT(※1)の「エスコンジャパンリート投資法人」に対して、更に7物件を売却することを公表した。

投資法人への売却価格及び時期は決定していないが、日本エスコンの売却予定7物件の簿価は64億円強になるとしていることから、投資法人の資産規模は200億円に近づくものと考えられる。

J-REITの組成は、スポンサー企業にとっては安定的な売却先となるという大きなメリットがある。

更に売却物件の管理や資産運用会社を通じた運営報酬という安定的な収益源を確保できる「事業」という側面もある。

特に一般顧客を対象とする不動産販売が事業のメインとなっている企業にとってメリットが大きいため、企業価値を上げるために取る必然的な選択肢と言える。

但し、資本市場における新規上場銘柄に対する評価は厳しい。

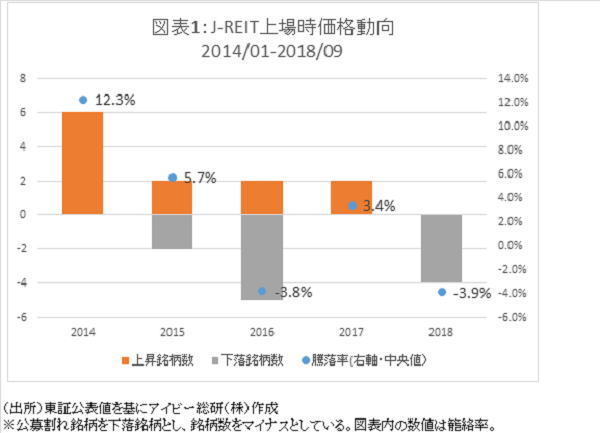

一般的に上場時の価格動向は、市場の影響を受けることになるが、直近5年の動向を見ると2015年以降は初値が公募価格を下回る事例が増えている。

2018年は、9月に上場した伊藤忠アドバンス・ロジスティクス投資法人も含め、9月までに上場した4銘柄全ての初値が公募価格を下回る結果となった(図表1参照)。

2. 価格低迷の背景と投資スタンス

新規上場銘柄の価格が低迷する背景には、主要な投資用途の違いがあったとしても、不動産賃貸業という既存銘柄と差別化しにくいJ-REITの特徴がある。

更に不動産価格が高騰している中での上場となっているため、既存銘柄の多くが潤沢な含み益を持つ中で、新規上場銘柄は投資家を引きつけなければならない。

加えて不動産価格の高騰は2013年頃から指摘されていたが、日銀が追加緩和策を打ち出すことでJ-REIT価格が上昇し結果的にプレミアム増資が可能な状況となっていた。新規上場銘柄であっても既存銘柄と同様に高い価格で増資が可能になることで1口当たり分配金が増加し、価格上昇が続くというプラスのスパイラルが結果的に成立していた。

しかし今後は日銀の金融緩和策が長期化したとしても、J-REIT価格が大幅に上昇するような政策が打ち出される可能性が極めて低い。つまり今後の上場銘柄は、分配金が大幅に上昇するようなプレミアム増資は期待できないと考えられる。

プレミアム増資の実現が難しい状況に加え、不動産価格の高騰の影響で上場後に取得する物件の取得利回りは既存ポートフォリオを下回る可能性も高くなっている。安易に物件取得を続ける銘柄では、分配金が減少するリスクさえ投資家は考慮する必要性がありそうだ。

リーマンショック前にも、マンション分譲会社を中心に新規銘柄が一気に増加するという動きは見られた。

その頃とは異なり、スポンサー企業が破綻してもJ-REIT同士の合併が可能になったという点では投資リスクは少なくなっている。

しかし投資家としては、上場後の価格動向を見極めた上で投資を行っても「乗り遅れる」という事態にはならないだろう。

唯一新規上場銘柄で価格上昇期待があるとすれば、これまでにない投資用途の銘柄が登場する時と考えられる。

※1:シノケン、日本エスコンともに「私募REIT」とプレスリリースでは記載しているが、既にJ-REIT市場には上場を志向しないオープンエンド型の私募REITが存在している。この2社は投資法人の上場を目指しているため、本稿では上場前REITと標記する。

※2:2018年9月時点で上場している銘柄を対象。