J-REIT投資口価格の過熱感について(前編)/アイビー総研 関 大介

直近のJ-REITの投資口価格は続伸しています。東証REIT指数は、6月2日から6月18日までの13営業日の間で6月5日、6日を除き1,550ポイントを超えて推移しました。6月20日終値は1,617.07と1年2ヶ月ぶりに1,600ポイントを超えました。

東証REIT指数が1,600ポイントを超えて推移していた時期は、直近では2013年3月下旬から5月に掛けてです。この時期は、黒田日銀総裁の金融緩和策への期待が大きく価格水準を押し上げていました。

今年は、日銀の追加金融緩和が遠のく中でJ-REIT投資口価格は上昇を続けています。2013年とは異なり、現在の上昇相場は政策期待に拠るものとはなっていないのです。

このような点から今回と次回に分けて、現在の投資口価格に過熱感があるのか、という点について記載していきます。前編となる今回は、過去の価格動向と分配金水準から、今後の上昇余地を検証することとします。

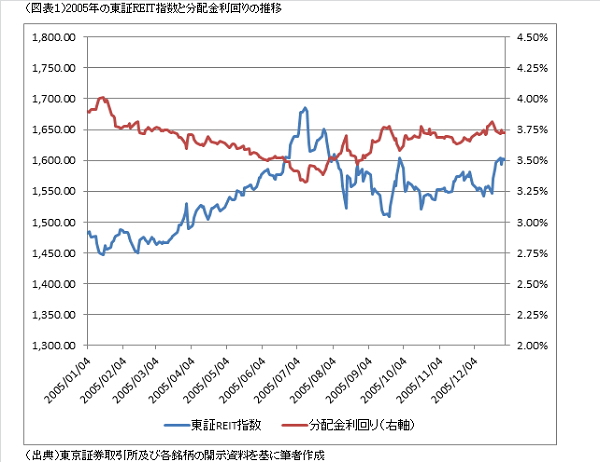

2014年の東証REIT指数と分配金利回りは、年初から5月末までの平均でそれぞれ1,487ポイント、3.7%となります。この平均値は、J-REIT市場を振り返ると2005年当時と同じ状況(図表1)となっています。特に2014年1月から6月までの動向は、2005年の同時期と似た動きになっています。

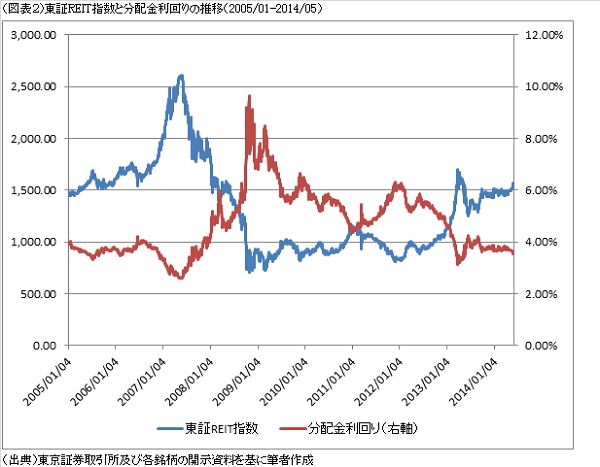

東証REIT指数は、2006年から2007年5月にサブプライムローン問題が顕在化するまで大幅な上昇基調となりました(図表2)。つまり現在の投資口価格は、過熱感がある状態ではなく、大幅な上昇過程に移る前段階とも考えられます。

2006年以降の価格上昇要因の一つとして、オフィス市況の回復が挙げられます。東京都心5区(千代田・中央・港・新宿・渋谷)のオフィスビル空室率は、賃貸仲介大手の三鬼商事の調査では2004年末の6.1%から2005年末に4.2%まで低下しました。オフィスビルでは、賃料単価上昇の目安となる空室率は5%とされていますので、オフィスビルに投資する銘柄の分配金が増加する蓋然性は高くなっていたのです。

一方、2014年5月末時点の空室率は6.5%となっています。2013年12月末の空室率は7.3%でしたので、このままの改善傾向が続けば2014年末には5%を切る状況も考えらます。オフィス市況という面でも2014年は2005年当時と同様の傾向を示しているのです。

想定通りオフィス市況が回復すれば、オフィスに投資している銘柄の分配金が増加する可能性が高くなります。オフィスビル銘柄が現在開示している予想分配金は、高い空室率の影響を受けて過去の実績値平均と比較して低くなっている銘柄が多いためです。

例えば、J-REIT市場を代表する銘柄であり、オフィスビル特化銘柄である日本ビルファンド投資法人(証券コード8951、以下NBF)とジャパンリアルエステイト投資法人(証券コード8952、以下JRE)の分配金を比較すると価格上昇余地が明確になります。NBFの実績分配金平均値(※1)と予想分配金平均値(※2)は、それぞれ8,787円、7,750円となっています。JREではそれぞれ8,403円と7,625円です。2銘柄ともに10%以上の乖離が生じています。言い換えれば、2銘柄ともに実績平均値に戻るだけで10%以上分配金が増加する余地があることになります。現状の利回り水準で2銘柄の価格が推移すれば、10%以上の価格上昇余地があることになるのです。

NBF、JREともに、J-REIT市場の価格動向を牽引する銘柄になっています。オフィス市況の回復が続くという前提をおける投資家であれば、J-REITに対し積極的な投資を行える環境と考えられます。

次回は、後編としてJ-REIT価格が下落に転じる可能性について記載する予定としています。

※1:2014年5月末時点までの実績分配金の平均値。ただし変則決算期間となる上場期を除く。投資口の分割処理済。

※2:2014年6月18日時点で開示している当期及び次期の予想分配金平均値。

- 2024/04/12

- 2023年度のJ-REIT価格動向と地価上昇の影響/アイビー総研 関 大介 【関 大介】

- 2024/04/02

- 物流系銘柄に投資する場合の注意点/アイビー総研 関 大介 【関 大介】

- 2024/03/15

- 割安感強まる物流系銘柄/アイビー総研 関 大介 【関 大介】

- 2024/02/26

- 株式を持たざるリスクに晒されるJ-REIT市場/アイビー総研 関 大介 【関 大介】

- 2024/02/09

- アパグループ傘下となった大江戸温泉リート投資法人の投資ポイント 【関 大介】