REIT注目記事

日本再生可能エネルギーインフラ投資法人

FISCO REIT REPORT

日本再生可能エネ Research Memo(4):2019年7月期は発電所の追加取得に伴い大幅増収増益を継続

■ 日本再生可能エネルギーインフラ投資法人の業績動向

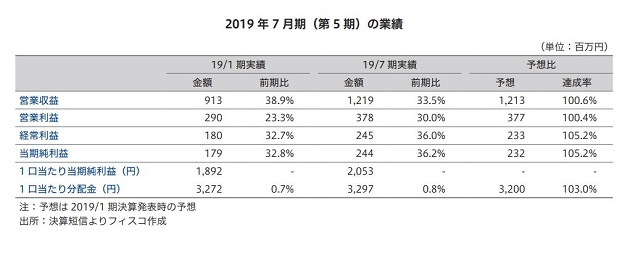

1. 2019年7月期の業績概要

2019年7月期(第5期)には、期初の2019年2月に第3回公募増資・第三者割当により2,307百万円を調達し、新たに10物件、資産規模6,506百万円、パネル出力16.888MWの太陽光発電所を取得し、合計の取得物件数35物件、資産規模26,623百万円、パネル出力68.551MWに拡大した。この結果、業績は、営業収益1,219百万円(前期比33.5%増)、営業利益378百万円(同30.0%増)、経常利益245百万円(同36.0%増)、当期純利益244百万円(同36.2%増)の大幅な増収増益決算を記録した。営業収益は期初予想を0.6%、営業利益も0.4%上回ったのは、好天による変動賃料発生によって収益が増加したためである。また、経常利益・当期利益が期初予想を各々5.2%上回ったのは、変動賃料の発生に加えて営業外費用(新投資口発行にかかる費用)を予算より削減したことによる。第5期の実績発電量/予想発電量は102%であり、上場来合計でも102%となった。当期は1~2月には北海道の大雪などの天候悪化に見舞われたが、地域分散が効いて局所的な悪天候の影響を受けにくく、期を通しては安定的に発電したことを示している。

2019年1月~5月には九州電力管内で電力消費と発電のバランスを維持するために、再生可能エネルギー発電設備に対して出力制御が行われ、同投資法人が保有する3ヶ所の発電所も一時稼働停止となったが、同投資法人全体の発電量に与える影響は軽微であった。

なお、同投資法人の決算では、経常利益と当期純利益にほとんど差がないのは、上場するインフラ投資ファンドに対しては法人税を20年間非課税にする優遇措置があることによる。

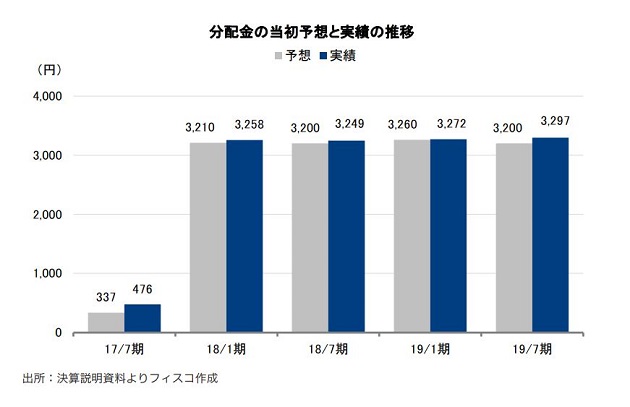

以上の好決算を反映して、同投資法人では1口当たり分配金を、期初予想を97円、3.0%上回る3,297円とした。同投資法人では、上場以来、5期連続して期初予想を上回る分配金を提供していることは注目に値する。今後も、好天による変動賃料の発生や経費削減努力に伴い、期初予想を上回る分配金を実現する可能性が高いと考えられる。

LTVは56.0%で基準値を下回り、リスクを抑制

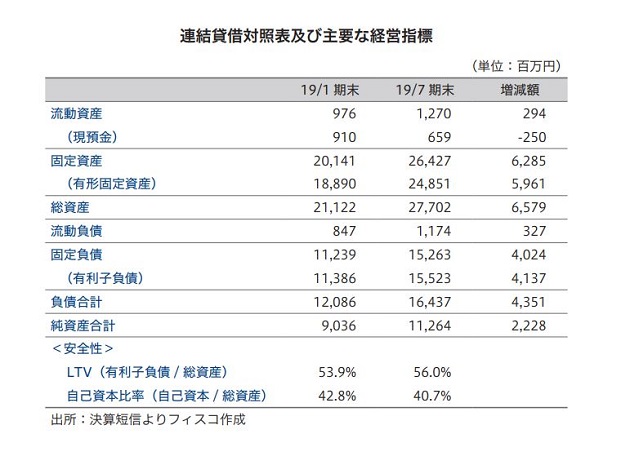

2. 財務状況と経営指標

2019年7月期末の総資産残高は27,702百万円であった。同投資法人では期末時点で全国に35発電所を所有し、有形固定資産が24,851百万円と大きな割合を占めている。借入金残高は15,523百万円で、前期末比4,137百万円増であった。同投資法人ではLTV(Loan to Value:総資産に占める有利子負債の割合)で60%を上限としており、この結果、2019年1月期末の53.9%から2019年7月末には56.0%に上昇したものの、引き続きリスクは抑制されていると言える。ただ、新たな資産取得時に一時的に60%を上回ることもある。また、借入金はすべて長期借入であるが、うち固定金利比率は14.1%で2018年1月末の50.8%から低下している。これは、当面は低金利環境に変化はないと見て、調達コストの低い変動金利借入を増やしたためである。なお、同投資法人では現在まで投資法人債を発行していない。