REIT注目記事

日本再生可能エネルギーインフラ投資法人

FISCO REIT REPORT

日本再生可能エネ Research Memo(7):長期的に安定的に分配金を産み出す仕組みを確立

■ベンチマーキング

日本再生可能エネルギーインフラ投資法人は投資主還元策として年2回、半年ごとに高水準の分配金の支払いを予定しているが、2017年3月の上場以来、2019年7月期まで5期連続して期初予想を上回る分配金を支払っている。2020年1月期(第6期)は1口当たり3,200円、2020年7月期(第7期)も3,200円の分配金を継続する予定で、2019年9月19日の終値99,200円に基づく分配金利回りは年換算で6.45%(2020年1月期と2020年7月期の分配金合計を投資口価格で割って計算)である。

同投資法人は、妥当と考える現預金を留保した残額を、原則として全額、毎計算期間分配する方針としており、資産の大半が減価償却を実施する機械装置であることから、利益の金額以上に現預金が留保するので、利益を超えた金銭の分配(利益超過分配金、すなわち出資の払戻し)として分配する予定である。今後の再生可能エネルギー発電設備等の取得もしくは売却、インフラ市場等の推移、金利の変動、実際に決定される新投資口の発行数、今後の更なる新投資口の発行、または同投資法人を取り巻くその他の状況の変化等により、実際の分配金は変動する可能性がある。ただ、同投資法人では、1)FIT制度により将来にわたり電力買取価格が固定化されていること、2)スポンサーとの倒産隔離を行っていること、3)日射量不足のため予想より発電量が少なく、収益が予想を下回る事態に備えて十分な積立を行っていること(分配金準備制度)等から、長期的に安定的な分配金を産み出す仕組みを確立していると言えるだろう。

同投資法人では、分配金の原資はオペレーターが電力会社から受け取る売電料であるが、FIT制度により過去に認定された買取価格は20年間固定されており、期間中に下がることはない。また、極度の日射量不足により想定どおりの売電料が得られない場合には、同投資法人が受け取る賃料が滞るのではとの懸念があるが、同投資法人ではオペレーターSPCに賃料の準備金として、基本賃料1年分の12の3相当額を積み立てさせている。この積立金によって、仮に100年に1度という極度な日照不足が25ヶ月続いても、投資法人に対する賃料支払いが滞らない仕組みになっており、同投資法人は将来にわたり安定的に分配金を支払うことが可能であることは評価されるべきだろう。

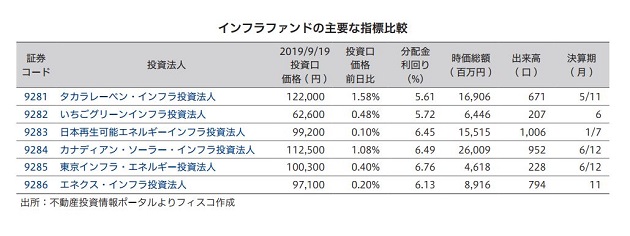

このように、同投資法人が長期的に安定的な分配金を産み出す仕組みを確立していることについて、投資家の間で理解が徐々に浸透してきた結果が、最近、投資主として銀行を中心とする機関投資家の保有比率が上昇している背景になっていると考えられる。今後も、インフラファンド全般に対する投資家の理解が深まるに伴い、当面は低金利環境が続くと予想されるなかで、現在2.0%程度の東証1部上場株式の配当利回り、3.5%強のJ-REITなどの他の金融商品の利回りに比べても、魅力的な水準の分配金利回りを安定的に提供する同投資法人が注目されると弊社では考えている。