REIT注目記事

決算情報拾い読み 産業ファンド投資法人

2022年1月期(第29期)決算説明資料

今回取り上げるのは、2022年3月16日に開示された産業ファンド投資法人(以下IIF)の29期(2022年1月期)決算資料です。

資産運用会社は、三菱商事株式会社(出資比率51%)、UBS Asset Management(出資比率49%)が出資する三菱商事・ユービーエス・リアルティ社株式会社にて、IIFは2007年10月に上場しております。

本資産運用会社の親会社及び特定関係法人である三菱商事株式会社及び主要株主であるユービーエス・ア セット・マネジメント・エイ・ジーは、その保有する本資産運用会社の株式の全てをKKR & Co. Inc.の間接子会社である76株式会社に譲渡することが発表されています。2022年4月28日までに実行される予定です。

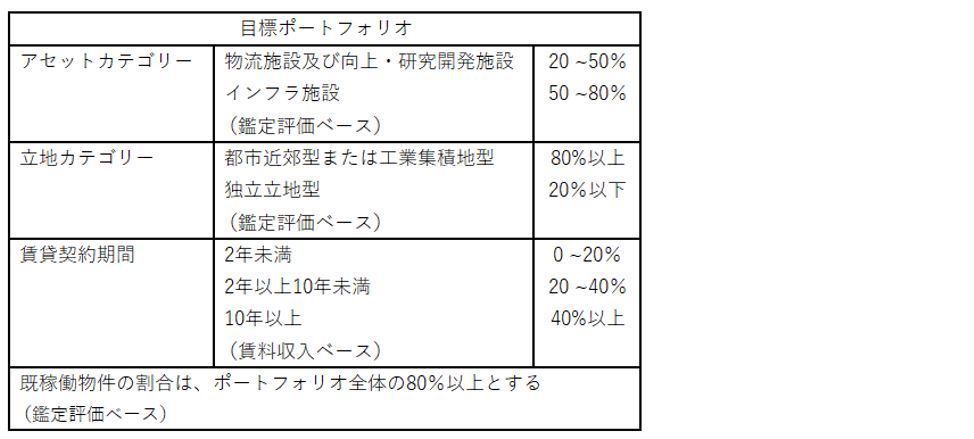

ポートフォリオ投資方針等

ポートフォリオ構築方針(有価証券報告書より抜粋)

第29期のトピックス

1.投資環境

新型コロナウイルス 感染症の新型株による感染拡大が継続しており、物流網の停滞による供給面での制約や資源価格の高騰による企業の業績圧迫に伴う景気の下振れリスクに加え、地政学リスクの高まりが見られることから依然として先行きが 不透明な状況が続いている。引き続き新型コロナウイルス感染症の感染拡大の影響を注視していくとともに、資本市場の変動にも注視していく必要がある。

2. 内部成長

本投資法人は、テナントに対し価値を提供することにより、長期安定した運用+αとしての内部成長を実現するため「3C Management Cycle」によるポートフォリオ運用を継続している。「3C Management Cycle」とは 、

①Communicate: テナントとの密接 なコミュニケーションによってニーズを的確に把握

②Customize:個別のニーズに応じてカスタムメイドの提案を戦略的に実施する

③Create:ニー ズの解決という価値を創造する

と同時に、長期運用+αという投資主価値を創造していく、というポートフォリオ運用の考え方である。

その成果として、IIF鳥栖ロジスティクスセンターの総賃貸可能面積の約50%を占める既存テナントとの賃料増額改定、IIF東大阪ロジスティクスセンター及びIIF柏ロジスティクスセンターの定期建物賃貸借契約終了を見据えて、マーケット賃料を踏まえた協議を行う中で、賃料増額による新たな定期建物賃貸借契約を締結し、来期以降の収益向上を実現させることができた。また、IIF厚木ロジスティクスセンターⅢにおける東京ロジファクトリー株式会社との協業によるオイシッ クス・ラ・大地株式会社専用の冷凍冷蔵施設への建替えも順調に進捗している。

このように今後も「3C Management Cycle」の取り組みによるポートフォリオの安定性の維持及び更なる収益性の向上を目指し、建物の機能性・安全性・快適性の維持・向上に必要な管理の実践と必要に応じた適切な修繕の実施、並びに継続的かつ緊密なコミュニケーションを通じた賃借人との関係構築による賃料水準の維持・向上、解約の抑制に引き続き努めていく。

3. 外部成長

IIF厚木マニュファクチュアリングセンターの増築プロジェクトが 完了し、増築部分を追加取得したことに加え、大手物流企業の事業拡大ニーズを捉え、新築棟の開発提案を含めたCRE提案を通して、既存棟と新築棟から成る複合案件であるIIF四日市ロジスティクスセンターのうち、既存棟部分を2021年12月13日に取得しました。また中長期的に安定したポートフォリオの構築を企図し、継続性、汎用性及び収益性の観点から、IIF湘南ヘルスイノベーションパーク(準共有持分40%)を取得し、完全所有(100% 持分保有)とした一方で、IIF品川ITソリューションセンターを譲渡する入れ替えを2021年8月2日に実施し、更なるポートフォリオの質の強化を行った。

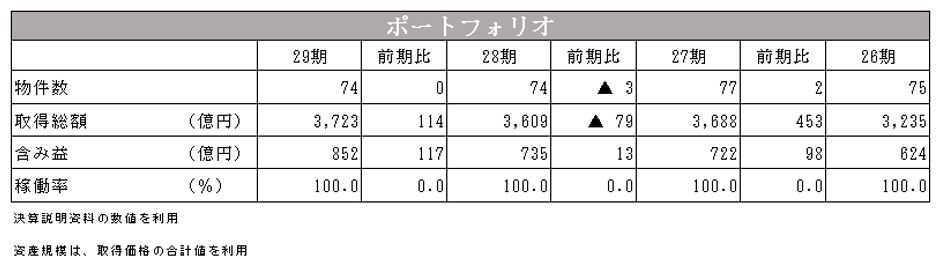

これらの結果、本投資法人の当期末時点の保有資産は、74物件(物流施設47物件、工場・研究開発施設等20物件、インフラ施設8物件)、取得価格の合計は3,723.21億円となっている。

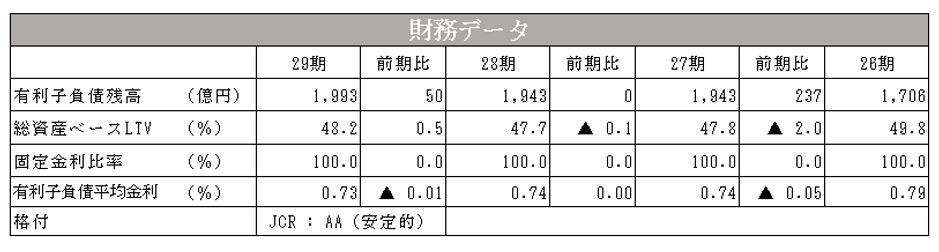

4. 資金調達の概要

エクイティファイナンス

当期はエクイティファイナンスによる資金調達を実施していない。

デットファイナンス

当期はIIF湘南ヘルスイノベーションパーク(準共有持分40%)の取得資金の一部に充当するため、2021年8 月2日に短期借入金50億円を新規に借り入れた。2021年9月7日には、社会的課題解決に貢献する取組みの一環としてソーシャルボンドの発行を通じたソーシャルファイナンスを行う事で、更なるESG活動を推進 するとともに、ESG投資に積極的な投資家層の拡大による資金調達手段の拡充を目指すことを企図し、本投資法人初となる、第5回無担保投資法人債(ソーシャルボンド)30億円(期間10年)、第6回無担保投資法人債(ソーシャルボンド)20億円(期間15年)で発行し、2021年9月10日に短期借入金50億円の期限前弁済資金に充当した。また2021年9月9日に長期借入金25億円(平均借入期間8.5年)、同年9月30日に長期借入金21億円 (平均借入期間8.1年)、同年11月30日に長期借入金10億円(借入期間10年)をそれぞれ固定金利で新規に借り入れ、返済期限を迎える同額の長期借入金を返済した。これらの借換えを通じて、借入期間の長期 固定化を図ること及び金利コストの削減効果により、長期に安定的な分配金を確保できる財務体質を構築している。

2022年1月31日現在の有利子負債残高は 1,993.83億円、うち、長期借入金は1,843.83億円(1年内返済予定の長期借入金を含む)、投資法人債は 150億円となっている。

主要指標(決算説明資料より抜粋)