REIT注目記事

決算情報拾い読み ユナイテッド・アーバン投資法人

2022年11月期(第38期)決算説明資料

今回取り上げるのは、2023年1月19日に開示されたユナイテッド・アーバン投資法人(以下UUR)の38期(2022年11月期)決算説明資料です。

資産運用会社は、丸紅株式会社を親会社とするジャパン・リート・アドバイザーズ株式会社にて、UURは2003年12月に上場しており、2010年12月にはUURが合併存続法人となって日本コマーシャル投資法人と合併しております。

ポートフォリオ投資方針等

ポートフォリオ戦略

UURは、商業施設、オフィスビル、ホテル、住居、その他(コールセンター、データセンター、研修施設、物流施設、工場・研究開発施設、通信施設、インフラ施設、ヘルスケア施設)を投資対象とする。主な投資地域は、首都圏並びに政令指定都市をはじめとする日本全国の主要都市及びそれぞれの周辺不動産を対象とする。概ね首都圏の投資比率は50%以上。 LTVの上限については、60%を目途とする。

第38期のトピックス

1.投資環境

不動産売買市場では国内外投資家の投資意欲が依然旺盛。欧米諸国での金融引締め政策が継続する一方、日本では当期において金融緩和政策が維持されており、COVID-19により厳しい運営環境が続いていたホテル等一部のアセットタイプ(用途及び業種・業態)の取引も散見され始めている。

不動産賃貸市場については当期も全体としては概ね堅調に推移した。

商業施設では、物価が上昇局面にあるものの、前期に比して外出機会が一層増加し、個人消費の確実な回復がみられるようになっている。

ホテルにおいては、政府や自治体による旅行支援や訪日外国人の入国制限緩和により、客室稼働率は回復の勢いを増している。

オフィスビルでは一部企業の業績低迷やオフィス戦略の見直しの動きが継続しているものの、全国主要都市の空室率は横ばい傾向にある。賃料については東京及び大阪ビジネス地区でやや弱含みの傾向がみられる。

住宅の需要は引き続き底堅く、いずれの地域においても稼働率及び賃料は安定的に推移している。

物流施設については、首都圏をはじめ全国の主要都市周辺部で供給が続いているが、マーケット全体で見ると需要が供給を上回る傾向に変わらない。

2. 外部成長

38期の物件移動は、2022年6月に「ガリバー八王子みなみ野店(店舗)」(取得価格15億円)、「KIC佐山日高ディストリビューションセンター(倉庫)」(取得価格44.5億円)、「アムール横浜(共同住宅)」(取得価格16.5億円)の3件を取得、2022年6月に「あすと長町デンタルクリニック(診療所)」(譲渡価格33億円)、2022年7月に「UURコート札幌篠路壱番館(共同住宅)」(譲渡価格6億円)の2件を譲渡。

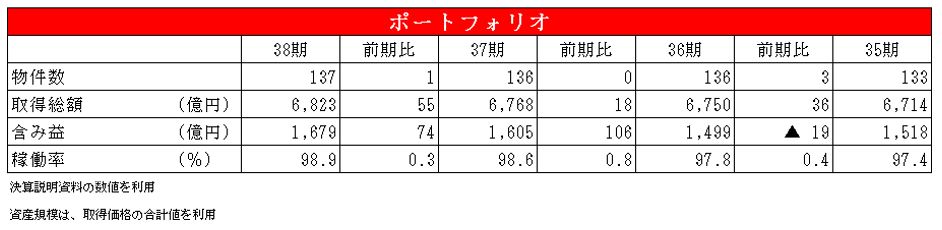

物件取得及び譲渡の結果、当期末時点において、UURが保有する物件は、商業施設36件、オフィスビル34件、商業施設とオフィスビルの複合施設1件、ホテル20件、オフィスビルとホテルの複合施設2件、住居25件及びその他19件の合計137件(取得価格の総額6,822億円)であり、当期中における各月末時点のポートフォリオ全体の稼働率は、98.5%から98.9%の間で推移し、当期末時点では98.9%となっている。

3. 内部成長(決算説明資料より抜粋)

4. 資金調達の概要

当期において、特定資産の取得及び有利子負債の返済のため、一定の資金調達を行った。

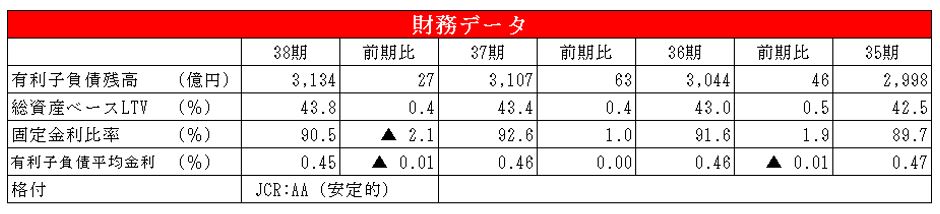

この結果、当期末現在の有利子負債残高は前期より27億円増加した3,134億円(借入金残高2,769億円、投資法人債残高365億円)となり、当期末のLTVは43.4%となった。

主要指標(決算説明資料より抜粋)