REIT注目記事

日本再生可能エネルギーインフラ投資法人

FISCO REIT REPORT

日本再生可能エネ Research Memo(1): 将来にわたって安定的なキャッシュ・フローと収益を創出

■要約

日本再生可能エネルギーインフラ投資法人は、クリーンエネルギーで高い成長が見込まれる太陽光発電設備等を主な投資対象とし、長期的に安定的なキャッシュ・フローと収益を創出する投資機会を投資家に提供することを目指して、2017年3月29日に東証インフラファンド市場に上場した。スポンサーであるリニューアブル・ジャパン(株)が保有する発電設備運営の終始一貫した事業体制を最大限に活用し、またスポンサーの全額出資子会社である資産運用会社のアールジェイ・インベストメント(株)が持つ独自のネットワークを活用すること等により、同投資法人の成長を図る計画である。「再生可能エネルギーの固定価格買取制度」(FIT制度)に基づき、将来にわたって安定的なキャッシュ・フローと収益を産み出し、投資家に対して安定的に分配金を支払う仕組みを確立していることは同投資法人の大きな魅力である。

1. 2019年1月期決算は、発電所の追加取得に伴い期初予想どおりの大幅な増収増益を記録

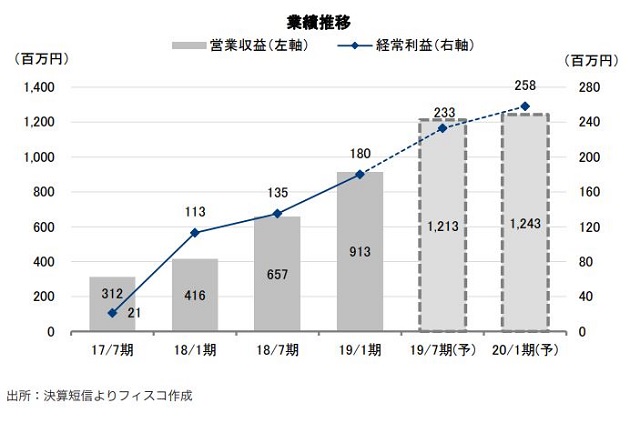

2019年1月期(第4期)の業績は、2018年8月に実施した公募増資・発電所追加取得に伴い、営業収益913百万円(前期比38.9%増)、経常利益180百万円(同32.7%増)と、期初予想通りの大幅増収増益決算であった。第4期の実績発電量/予想発電量は100%であり、上場来合計では102%となった。2018年は9月の台風や12月の雪・曇天などの天候悪化に見舞われたが、同投資法人では地域分散が効いて局所的な悪天候の影響を受けにくく、安定的に発電したことを示している。また、九州電力管内で再生可能エネルギー発電設備に対して出力制御が行われたが、同投資法人ではオペレーターSPCから収受する賃料は影響を受けない仕組みを構築している。

2. 2019年7月期以降も新規取得の発電所が寄与、引き続き大幅な増収増益を予想

同投資法人では、2019年2月に公募増資と第三者割当を実施し、手取金2,307百万円を調達した。これに伴い、新たに発電設備10物件を取得し、現在の取得物件数は35物件と上場インフラファンド6銘柄中最多で、資産規模は266億円となり、2017年3月上場時の8物件/82億円から着実に成長している。なお、今期はスポンサーパイプラインに加えて、セカンダリーマーケットから4物件を取得した。発電所の新規取得に伴い、2019年7月期(第5期)については営業収益1,213百万円(前期比32.8%増)、経常利益233百万円(同29.5%増)を予想する。また2020年1月期(第6期)は営業収益1,243百万円(前期比2.5%増)、経常利益258百万円(同10.8%増)の予想であるが、発電所の追加取得があれば予想を上回る可能性が大きい。

3. スポンサーが擁する512MWの開発中発電所を活用し、中期的に資産規模1,000億円を目指す

同投資法人では、中期的に資産規模1,000億円を目指している。それを実現するために、スポンサーの充実したパイプラインの活用、地域に根差した事業展開、ESG投資対応等の成長戦略を掲げている。スポンサーのパイプラインについては、スポンサーは2018年10月末現在、合計38物件、パネル出力合計512.0MWのパイプラインを有しており、同投資法人の2019年3月13日現在の合計パネル出力68.551MWに比べると7.5倍に相当する。うち、FIT制度の下で設備認定取得済(電力買取価格決定済)の太陽光発電設備が大半を占めていることから、将来の電力買取価格低下の影響を受けないことはスポンサーとしての大きな強みである。加えて同投資法人では、2019年2月より新たにセカンダリーマーケットからの取得も開始している。以上から、同投資法人の成長余力は非常に大きいと言えるだろう。

4. 分配金の安定した高さが魅力

同投資法人は投資主還元策として毎期末に分配金の支払いを予定しており、2019年1月期まで4期連続して期初予想を上回る分配金を支払っている。予想分配金は2019年7月期及び2020年1月期はそれぞれ3,200円であり、2019年4月5日の終値93,600円に基づく分配金利回りは年換算で6.84%と、低金利環境が続くなか、他の金融商品に比べて魅力的な高利回りを予定している。また、同投資法人では、FIT制度に加え、スポンサーとの倒産隔離や、日照不足のため発電量・収益が予想を下回る事態に備えた十分な積立など、将来にわたって安定的に分配金を支払う仕組みを確立していることは、投資家にとって大きな安心材料と言えるだろう。

■Key Points

・2019年1月期決算は、発電所の追加取得に伴い期初予想どおりの大幅増収増益を達成

・2019年7月期以降も、新規に取得した発電所が寄与し大幅な増収増益が続く見通し

・スポンサーの充実したパイプラインの活用により、中期的に資産規模1,000億円、パネル出力512MW(現在の出力の7.5倍)を計画

・FIT制度やスポンサーとの倒産隔離などによって、将来にわたって安定的に分配金を支払う仕組みを確立しており、2019年7月期は3,200円、2020年1月期も3,200円の分配金を予想

(執筆:フィスコ客員アナリスト 国重 希)

本記事の重要事項(ディスクレーマー)はこちらのリンクの資料よりご覧ください

掲載内容に関しては株式会社フィスコIRにお問い合わせください。