REIT注目記事

「REITキーマンに聞く!」伊藤忠リート・マネジメント株式会社 佐藤 直樹氏

今回は、伊藤忠リート・マネジメント株式会社 経営管理部長 佐藤直樹氏に業界動向やファンドの特徴に関してインタビュー形式でお話していただきました。

略歴:佐藤 直樹(さとう なおき)氏

2007年9月よりパシフィック・インベストメント・アドバイザーズ株式会社(現 ADインベストメント・マネジメント株式会社)にてREIT及び資産運用会社における体制整備やコンプライアンス業務等に従事した後、2013年8月より株式会社プロロジス入社。REITの資産運用業務、物流施設リーシング業務に従事。2017年4月より伊藤忠リート・マネジメント株式会社 経営管理部長(現任)。

第一部:業界動向・不動産市況について

――まずは物流施設の全般的な取得環境について現状と今後の見通しをお話し下さい。

開発者も増えてはいるのですが、他の不動産に比べると参入障壁の高い物流施設開発事業分野においては、継続的に物流施設開発を行うことのできる事業者は限定的です。対してREIT含めた取得プレイヤーが増えたことで物流施設の取得競争は激化しています。

Capレートで見ますと、J-REITの取引実績において今や都市近郊物件で3%台という案件が出ています。物流REITがこうした状況下で一定程度の利回りを確保しながら物流施設投資を行い、続けていこうとすると、スポンサーが物流施設の継続的な開発、REITの成長戦略を合わせて考える中長期的な展望の中でバックアップしなければ、なかなか厳しい環境になっているのではないかと考えています。

――REITを中心に大型物流施設の取得熱が高まっていることを反映してか、2018年~20年にかけて大型物流施設の大量供給が見込まれています。今までは供給の増大が新規需要を掘り起こしてきた物流施設市況ですが、今回の大量供給で需給バランスが崩れてしまう危険性はないのでしょうか。

物流施設大量供給への懸念の声が出ていますが、物流施設賃貸市場では需要が供給にしっかり追いついている認識です。確かに現時点での空室率の動きを見ると大阪湾岸・圏央道周辺にやや弱いところがあり、人気エリアとの二極化傾向が見られます。しかし、これを我々は需給バランスの崩壊という文脈では捉えていません。

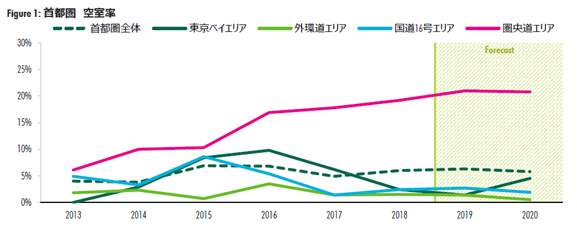

むしろ、物流施設賃貸市場が、過去十数年にわたって続いてきた「作れば埋まる」と言われるほどのやや異常なブルーオーシャン状態から、立地や用途に応じて競争原理が働く正常な市場環境に移行したことを示しているのではないでしょうか。 たとえば目を関東の都心寄り、国道16号線の内側に転じれば、そこでは空室率が3%未満で推移しており、賃料も微増しているのが足元のマーケット環境です。厳選投資の結果、本投資法人のポートフォリオおよびパイプラインの物件はほぼ全て、このエリアに集中しています。他方、近畿圏の空室率が18年の第1四半期をピークとして低下してきていること、そして何より、物流施設を必要とするEコマースや3PL市場が依然拡大基調にあることを考えれば、現時点で出遅れている大阪湾岸・圏央道周辺についても現在の空室率が恒常化するとは考えにくく、賃料設定やリーシング期間の柔軟化により、やがて改善に転じるのではないでしょうか。

出所「CBRE不動産マーケットアウトルック2019」

――最近のJ-REIT市場では、物流施設投資型銘柄のパフォーマンスがオフィスや住居等に投資している銘柄に比べて弱含んでいる状況が続いています。この背景に物流施設大量供給への投資家の懸念を見る見方についてはどのようにお考えでしょうか。

物流施設に対する需給の話と物流REITをはじめとするエクイティマーケットの需給を分けて考えるべきだと思います。

まず、物流施設の需給については、先ほどの話とも重なりますが、物件所在地で多少の差はありつつもEコマースや3PL市場の拡大に支えられ、全体的には供給が需要を上手く引き出している状態です。 一方、物流REITをはじめとするエクイティマーケットを見ますと、物流施設が証券化・流動化に適した不動産であることも手伝って、REIT時価総額における物流セクターは急拡大を続けてきました。特にこの1年は本投資法人も含め、物流REITのPO・IPOが活発だったと思います。 この結果、機関投資家を中心に食傷感が生まれ、物流REITの投資口購入の勢いが弱まりました。こうして物流REITの投資口価格の伸び悩みが生じた所に、2018年~20年は物流施設の供給量が増えるという話が重なり、「物流REITの投資口価格が弱いのは物流施設大量供給による需給緩和を投資家が懸念しているため」という見方が生まれたのだと考えています。

――つまり、「物流REITの投資口価格が弱いのは物流施設大量供給による需給緩和を投資家が懸念しているため」という見方は、POやIPOが続いて物流REITの投資口価格が伸び悩んでいる時期と、物流施設大量供給というトピックの出てくる時期がたまたま重なってしまったために生じた誤解ということでしょうか。

はい。我々はそのように考えています。

物流施設の賃貸市場は需給が噛み合った状態が続いていますので、PO、IPOが落ち着いて来れば、賃料が長期的に安定している、Eコマースや3PL市場の成長を追い風に出来るといった物流REITの良さが投資家の皆様にまた見直されてくると思います。