高利回り銘柄の投資妙味と注意点/アイビー総研 関 大介

1. 下落局面でも「値持ち」がいい高利回り銘柄

2022年のJ-REIT価格は、米国長期金利動向に左右される展開が続いている。東証REIT指数は1月中旬の急落から回復を示していたが、米国10年債利回りが2月に再度上昇に転じると下落に転じ、2月8日には1,900ポイント台を割り込んだ。

当面のJ-REIT価格は同様の値動きが続くことになると考えられるため、急落する場面も想定しておく必要がある。

この点を重視するとすれば、市場全体が急落した時にも「値持ち」がいい銘柄を選択するという手法も有力な選択肢だ。更にJ-REITは利回り投資商品であるという点も加味すると、J-REIT市場全体の中でも利回りの高い銘柄に投資妙味がありそうだ。

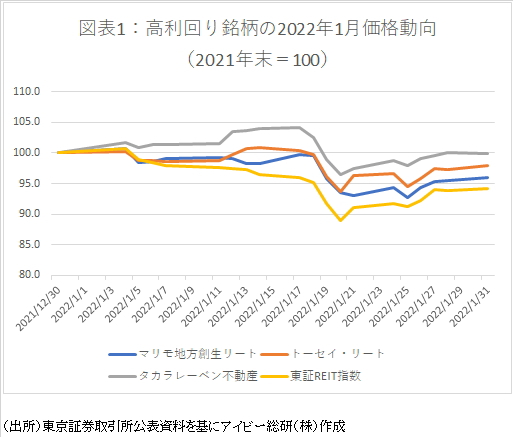

例えば、急落前の2021年12月末時点で利回りが高かった3銘柄の22年1月の価格動向は比較的堅調であった。

具体的には、マリモ地方創生リート投資法人(MRR)、トーセイ・リート投資法人、タカラレーベン不動産投資法人は利回りが5%を超えていたが、価格動向は図表1の通り東証REIT指数をアウトパフォームしている。この他に利回りが5%を超えていた、投資法人みらい、ザイマックス・リート投資法人、いちごオフィスリート投資法人の3銘柄も同様の価格傾向であった。つまり1月の急落局面では、利回りの高い銘柄の「値持ち」がよかったという結果になっている。

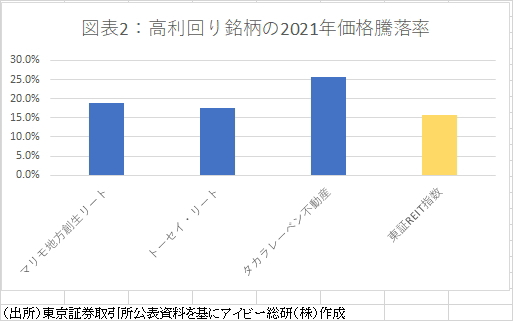

また利回りが高いということは投資家の懸念が強い銘柄ということになるが、価格が上昇しないということではない。2021年の東証REIT指数が15%と大幅に上昇した年となったが、図表2の通り前述の3銘柄の価格上昇率も東証REIT指数を超えている。

2. 留意点は分配金減少懸念の材料が多いこと

ここまで記載した点だけで見れば、高利回り銘柄は有力な投資先となりそうだ。しかし、利回りの基である分配金減少懸念材料が多いため、投資にあたっては銘柄を詳細に分析しておく必要がある。

J-REITの場合、分配金の長期的な減少要素として、(1)賃貸収益の減少、(2)財務コストの増加、(3)希薄化増資、の3点が挙げられる。

高利回り銘柄の場合、ポートフォリオの分散効果が低い銘柄が多いため(1)に該当し、借入金の調達期間が短く借換え時の金融市場動向に左右されやすいため(2)に該当し、資産規模が小さい銘柄が多いため、規模拡大のための増資を低い価格でも実施する懸念があるため(3)に該当する、という銘柄が多い。

例えば、前述の利回りが高い銘柄で記載したMRRの場合は、以下のような懸念が存在している。

まず(1)の賃貸収益の減少懸念として、MRRは総合型でありテナント分散効果が高い住居がポートフォリオで最も大きい比率を占めるが、その次に4割強を占める商業施設が懸念材料と考えられる。所在地が地方都市となっている物件が多く、更にテナント分散効果が低い物件の取得額がポートフォリオ規模と比較すると大きいためだ。つまりテナント退去リスクが商業施設では大きいと考えられる。

次に(2)の財務状況であるが、借入金のうち変動金利の割合が9割を超えているだけでなく、借入金の最長の調達期間が最長でも6年と短く2028年1月までに全借入金の返済期限が到来する。従ってMRRの財務体制は、この先5年程度の期間における借換え時の金融情勢に左右されやすい状態となっている。

一方で(3)に関しては、MRRが1月に公表した増資では業績予想に拠れば希薄化を伴っていない。増資での発行価額が13万円弱と増資前の1口出資額10万円以下を超える水準となったことが影響している。

このように懸念材料が顕在化しない場合もあるが、MRRだけでなく高利回り銘柄を選ぶ際には充分に分配金の減少リスクを考慮して投資する必要性が高いと考えられる。

また不動産売買市況が悪化した場合、スポンサー企業の財務状態が悪化することで被合併銘柄となる可能性もある。可能であれば、高利回り銘柄に投資する場合にはスポンサーの業績にも注意を払いたい。

- 2026/02/16

- 自民党の「大勝」がJ-REIT価格に与える影響は /アイビー総研 関 大介 【関 大介】

- 2026/01/30

- J-REIT市場でのTOBが与える影響について/アイビー総研 関 大介 【関 大介】

- 2026/01/23

- J-REIT市場初の友好的TOBの概要/アイビー総研 関 大介 【関 大介】

- 2026/01/09

- 長期金利上昇下での2026年のJ-REIT価格見通し/アイビー総研 関 大介 【関 大介】

- 2025/12/19

- インバウンド減少がJ-REITに与える影響とは/アイビー総研 関 大介 【関 大介】