平和RE Research Memo(1):財務体質はさらに改善し、十分なリスク対応力を備える

■要約

1. 東京都区部に集中投資、平和不動産のサポートが大きな強み

平和不動産リート投資法人は、平和不動産グループの投資法人であり、中小規模の事業所が集中し、人口増加傾向が続く東京都区部を中心に、オフィス及びレジデンスに集中的に投資する複合型REITだ。全国各地の証券取引所やオフィスビルを所有・賃貸し、日本橋兜町・茅場町の再活性化及び札幌再開発事業化を推進する再開発事業などのデベロッパー事業を幅広く展開する平和不動産の経験とノウハウを最大限に活用できることが、同REITの大きな強みである。

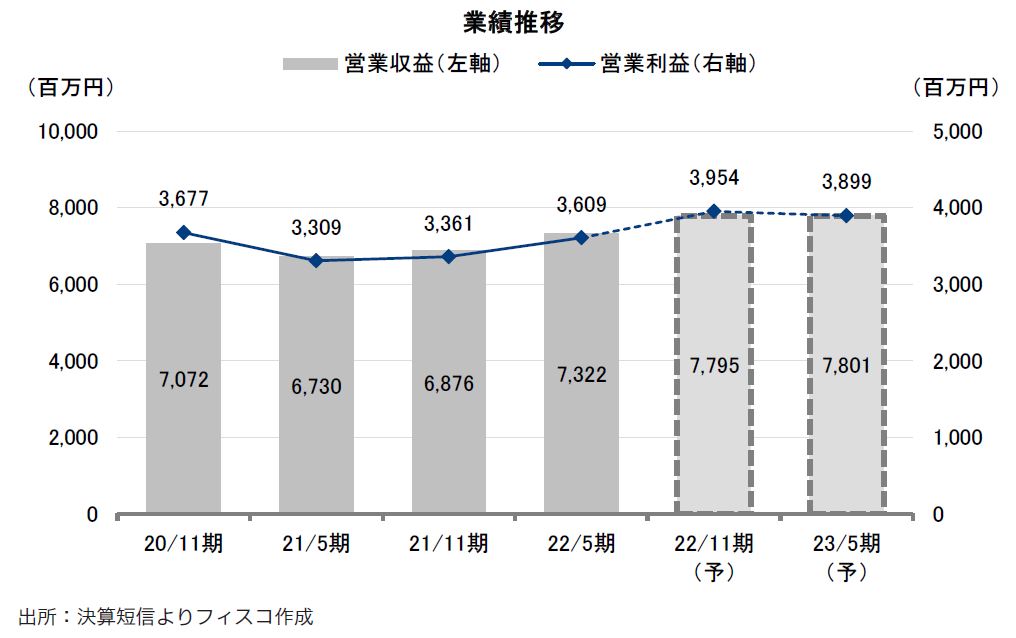

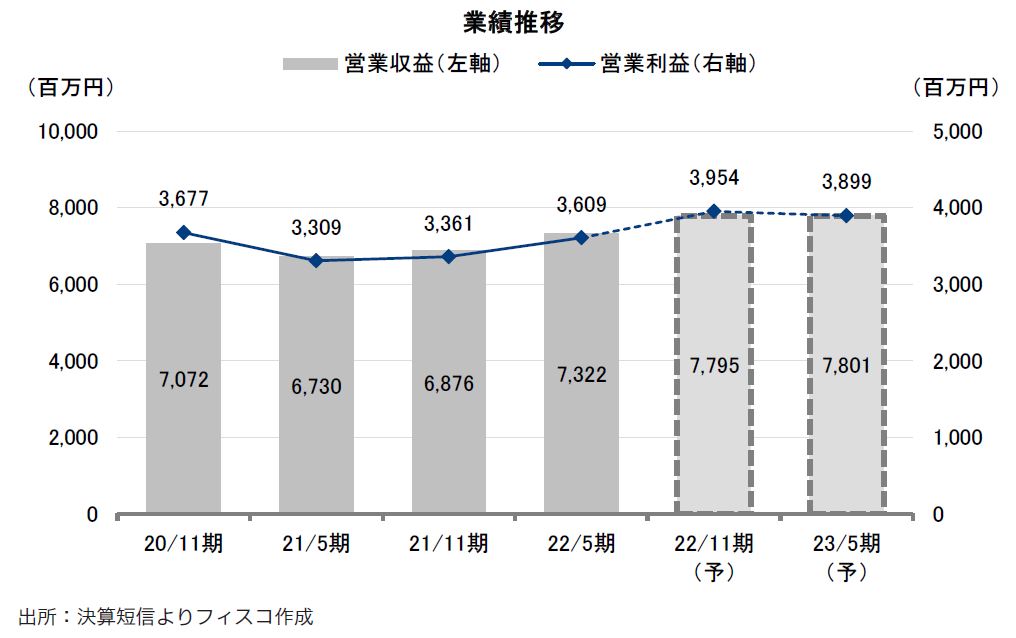

2. 2022年5月期は期初予想を上回る増収増益決算、分配金は過去最高を更新

2022年5月期は営業収益7,322百万円(前期比6.5%増)、営業利益3,609百万円(同7.4%増)となり、営業収益及び各段階利益は、いずれも期初予想を上回って着地した。外部成長としては、物件譲渡益及び期中の物件取得が寄与した。内部成長としては、ポートフォリオ全体の稼働率及び収益が高水準で安定推移した。財務運営では、良好な金融環境を背景に借入期間を長期化し、健全な財務体質を堅持している。以上の結果、EPU(1口当たり当期純利益)は増加し、DPU(1口当たり分配金)は期初予想を110円上回る3,050円(同160円増)と、13期連続でスポンサー変更後の最高値を更新した。これらの着実な成長に加え、潤沢なフリーキャッシュ(119.2億円)、十分な内部留保(53.8億円)を有しており、継続的な物件取得、財務基盤の安定化、将来の安定的な分配金支払いなどを可能にしている。

3. 2022年11月期も増収増益見込み、分配金も過去最高更新を予想

2022年11月期の業績予想については、営業収益7,795百万円(前期比6.5%増)、営業利益3,954百万円(同9.6%増)としており、期初に公募増資を通じて取得した新規物件の寄与及び譲渡益等により、当期純利益とEPUの増加を見込んでいる。また、2023年5月期の業績予想については、営業収益7,801百万円(同0.1%増)、営業利益3,899百万円(同1.4%減)としている。なお、2022年11月期と2023年5月期の2期に分けてオフィスビルを譲渡する予定で、一部を分配金に充当し、残りは内部留保への繰り入れを見込んでいる。以上から、2022年11月期のDPUは3,115円(同65円増)、2023年5月期も3,115円と過去最高水準を予想している。一方で、稼働率やNOI利回りの低下を前提にするなど、保守的な前提条件に基づいた業績予想であることから、達成可能な水準であると弊社では見ている。

4. 「NEXT VISION」では分配金3,300円、資産規模3,000億円、格付AA格、再エネ導入割合100%を目指す

同REITは、中長期目標「NEXT VISION」で分配金3,300円、資産規模3,000億円、格付AA格、再生可能エネルギー導入割合100%を目標に掲げている。分配金の目標達成に向けては、資産規模拡大よる外部成長や、大きく残る賃料ギャップ(市場賃料より低い契約賃料が、市場賃料より高い契約賃料を上回る状況)の回収を進める方針だ。資産規模拡大については、スポンサー・サポートによるパイプライン物件の開発・確保などにより、年間物件取得金額150~200億円を目指す。進捗状況としては、2022年6月に格付けがAA-(安定的)に向上したほか、再生可能エネルギー電力への移行についても2021年11月に対象106物件すべてについての切り替え手続きを完了した。このほか、サステナビリティ(ESG(環境・社会・ガバナンス)の観点から社会・企業を持続させて行く考え方)向上にも前向きに取り組んでいる。「NEXT VISION」の目標達成に向けた意欲的な取り組みによって、投資家の評価はさらに高まると弊社では見ている。

■Key Points

・東京都区部を中心とするオフィス

・東京都区部を中心とするオフィス・レジデンス複合型REITで、平和不動産のサポートが大きな強み

・2022年5月期は物件譲渡益が寄与し、期初予想を上回る増収増益。DPUは13期連続でスポンサー変更後の最高値を更新

・2022年11月期は期初に公募増資を通じて新規物件を取得。増収増益に伴いDPUは過去最高更新を予想

・「NEXT VISION」のうちAA格への格上げ、再生可能エネルギーへの切り替えは達成。目標達成に向けた意欲的な取り組みによって、投資家の評価はさらに高まると見る

(執筆:フィスコ客員アナリスト 国重 希)

本記事の重要事項(ディスクレーマー)はこちらのリンクの資料よりご覧ください

掲載内容に関しては株式会社フィスコIRにお問い合わせください。