1. オフィス系銘柄の特徴

2021年9月にJ-REIT市場がスタートして20年になることから、J-REIT投資を始める上で押さえておきたい用途別の特徴とコロナショックの影響について記載していく。

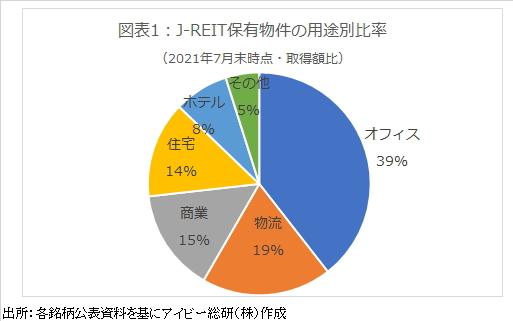

今回は、図表1の通り、J-REITが保有する物件で用途別の取得額では40%程度と1位になっているオフィスビルについて記載する。

オフィスビルは、J-REITが保有する20兆9,147億円の不動産のうち8兆2,526億円を占めている。J-REITで最初に上場した日本ビルファンド投資法人(8951)やジャパンリアルエステイト投資法人(8952)がオフィス特化型であったことが示す通り、J-REITを代表する用途となっている。

オフィス特化型は11銘柄となっており、特定用途に投資する銘柄数では最も多い。その他様々な用途に投資する総合型(複合型)銘柄も多く、J-REIT市場全体としてオフィスビルの影響は大きい。

オフィス特化型11銘柄を区分する方法は数多いが、最も端的な違いとしては保有する物件の規模が代表的だ。

例えば保有物件の1棟平均取得額を比較すると、最大の森ヒルズリート投資法人(3234)の366億円に対し、いちごオフィスリート投資法人(8975)は23億円と10倍を超える差異が生じている。つまり大規模ビル中心銘柄と中小規模中心銘柄という区分になる。

オフィスビルの収益特性としては、景気の影響を受けやすいことが挙げられる。景気上昇期には空室率の改善によって賃料単価が上昇し、景気下降期では空室率の悪化で賃貸単価が下落するためだ。

但し、オフィスビル収益に対する影響は、景気動向に遅延するという点を把握しておきたい。景気上昇期で募集賃料単価が上昇していても、保有物件に空室がなければ既存テナントの賃料を引き上げるには契約更新時期を待つ必要があるためだ。

2. コロナショックがオフィスビルに与えた影響と今後の見通し

コロナ禍の影響としては、オフィスビル空室率の上昇という悪影響が生じている。東京都心5区(千代田・中央・港・新宿・渋谷)の空室率は、オフィス仲介大手の三鬼商事の調べによれば、2021年6月に6%を超えるものになった。

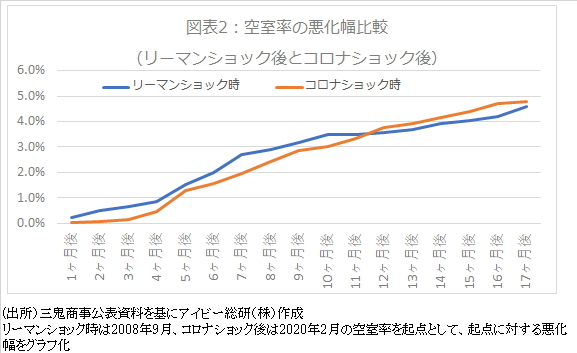

コロナ禍前の2020年2月は2%を割り込んでいたが、コロナ禍によって急速に悪化し、2014年7月以来の水準まで空室率は拡大している。空室率の悪化幅はリーマンショック後と同じ急速なもの(図表2)になっている。リーマンショック後は、2009年3月に空室率が6%を超えてから1年後の2010年3月には8.75%まで悪化していることから、今後も悪化傾向は続きそうだ。

一方で、これまでの景気悪化局面と異なる点も出てきている。それは大企業が中心となって入居する大規模ビルへの悪影響が強いという点だ。

従来の景気悪化局面では、企業収益の悪化により固定費であるオフィスビルの家賃を削減する必要性は、中小企業の方が高くなっていた。つまり空室率が悪化する時期には、中小規模のオフィスビルに与える悪影響が大きかった。

しかし2020年度の法人税収が底堅かったことが示す通り、コロナ禍は飲食業や宿泊業のように特定業種に悪影響を与えているが、比較的業績が堅調な企業も多い。J-REITでも中小規模のオフィスビルを保有する銘柄は今後について強気の見通しを示している銘柄が多い。

この理由について、銘柄側はテレワーク対応が可能なIT系企業による退去の影響は一巡しており、その他の業種では中小企業の場合はテレワークが難しいという点を挙げている。

大企業の場合は、緊急事態宣言が頻発されている影響もあり、テレワークが進展してきている。更に一定期間の解約が禁止されている定期賃貸借契約で入居している場合も多く、これまでは大企業の解約の影響が顕在化していなかった側面もある。

つまりコロナ禍による悪影響は、テレワークの進展という側面が強くなれば大規模ビルへも影響が大きくなる可能性がありそうだ。

従って、テレワークの悪影響が続くと考える投資家であれば、大型物件を多く保有するオフィス特化型銘柄への投資は慎重に検討する必要がある状況だ。

一方で感染者の再拡大で延期されているが、米国ではアマゾンなど大企業でも、オフィスでの執務を中心として企業経営を行おうとしている企業も多い。

テレワークの動きは一過性のものと考える投資家であれば、大規模オフィスを中心に保有する銘柄の価格が軟調になれば、投資好機と考えることも有力な選択肢と考えられる。