1. 直近のJ-REIT価格動向

J-REIT価格は不安定な値動きが続いている。東証REIT指数は10月中旬に1,900ポイント台を割り込んだ後、月末にかけて反発し、11月1日には9月22日以来となる2,000ポイント台を回復した。しかし上昇の勢いは続かず、11月4日には1,950ポイント台を割り込む水準まで反落した。

その一方、個別銘柄は物件売却に伴い業績予想を上方修正する銘柄が続いている。東急リアル・エステート投資法人(8957)が10月28日に当期(2023年1月期)1口当たり分配金を4,040円(修正前3,200円)に、いちごオフィスリート投資法人(8975)も31日に当期(2023年4月期)1口当たり分配金を4,098円(修正前2,076円)に上方修正している。

個別銘柄の値動きとしては、増配を好感する動きもある。しかし市場全体としては強い影響を及ぼしている米国10年債利回りが4%を超える水準を維持している(11月9日時点)。

従って、J-REIT価格が上昇しても短期的な利益確定の動きに押される展開となっていると考えられる。

2. 物件取得急減の影響

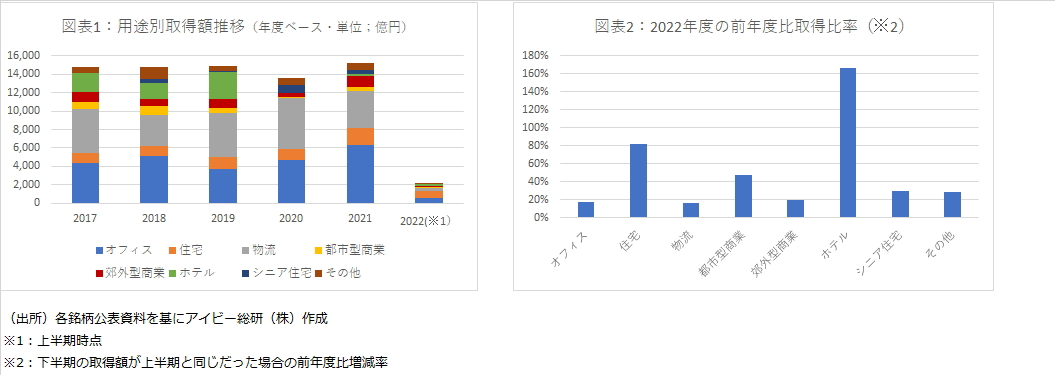

分配金水準の維持や増加を意図した物件売却が続く中で、物件取得には急ブレーキがかかっている。J-REITは直近5年(2017年度~2021年度)に1兆5,000億円程度の物件取得を行っていたが、2022年度は上半期(4月~9月)までで2,220億円に留まった。

下半期(10月~3月)に上半期の4倍近い物件取得を行っても、年間1兆円の物件取得が難しい水準まで取得は落ち込んでいる。また用途別に見ると、住宅が前年度比80%程度の水準を維持する一方、その他の用途は大幅に落ち込んでいる。

なお、図表2では、ホテルは大幅に増加しているが、これはコロナ禍の影響を受けて2020年度以降取得額が急減し、2021年度は225億円の取得に留まったためだ。コロナ禍前の2017年度~2019年度の平均2,250億円と比較すれば、2022年度の取得額も低水準となっている。

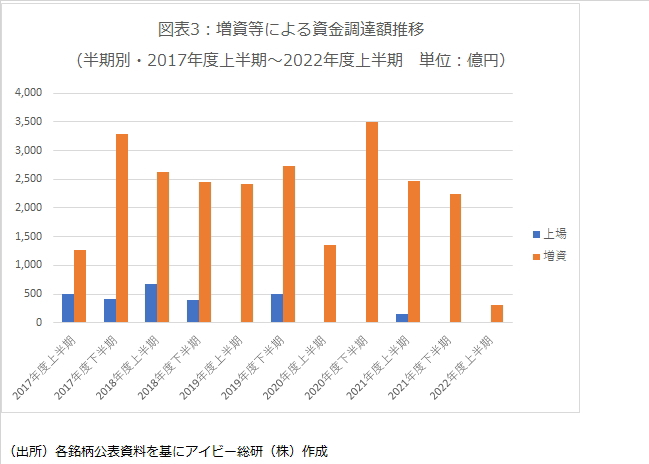

物件取得動向は、増資の急減という影響を与えている。年度上半期は下半期と比較して増資が少ないことが多いが、2022年度は過年度と比較しても急減と言える状態だ。前述の通り物件売却も進めているため、物件取得を行っても増資を必要としない銘柄も増加している状況となっている。

ポートフォリオ構成の上で一定程度の取得は必要であるが、不動産価格が大幅に高騰している状況であり、本年度に取得した物件は中長期的に見れば含み損を抱える可能性が高い。従って投資家として見れば、J-REITがいたずらに物件取得に走らず、含み益の実現益化を優先している現状は歓迎できるものと考えられる。