2.タカラレーベン・インフラ投資法人について

――続いては、タカラレーベン・インフラ投資法人についてお話を伺いたいと思います。まずは外部成長戦略についてお聞かせ願えますでしょうか。

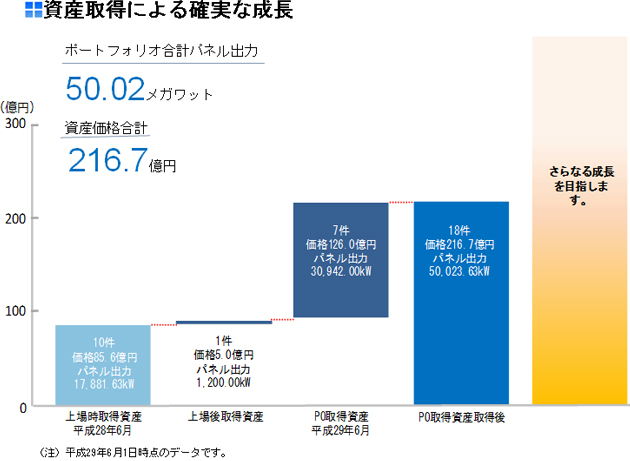

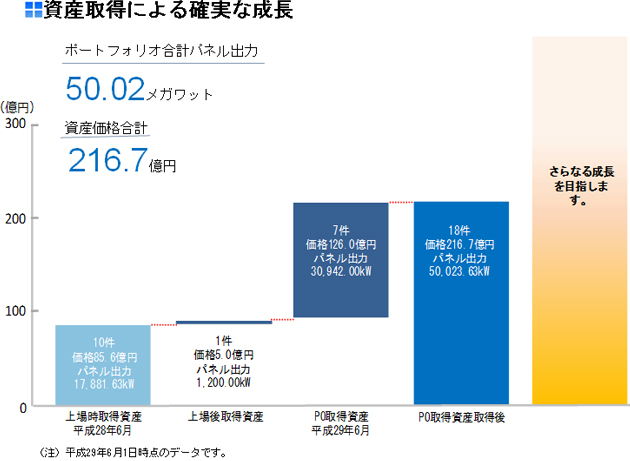

2016年6月2日に上場した本投資法人は、本年6月1日に増資を行い、現在物件数18件、パネル出力約50MW、資産規模約216億円で運用を行っています。

スポンサーである株式会社タカラレーベンは、一般には分譲マンションの開発・販売で知られていますが、2013年からメガソーラー事業に参入しており、今年6月時点で発電所数31か所、累計パネル出力80MWの開発・稼働実績を有しています。

このスポンサーが開発した物件は優先的売買交渉権を付与されており、今後も組み入れていくことはもちろん、スポンサーから提供されるウェアハウジング機能を活用しつつ、着実な拡大を続けている発電所セカンダリー市場からも物件を取得していく考えです。運用資産の拡大ペースとしてはパネル出力が年間20~40MW増加していくイメージです。

※ポートフォリオデータ(タカラレーベン・インフラ投資法人HPより)

――続いて内部成長はどのようにお考えでしょうか。

本投資法人は、再エネ設備等を「所有」するのみで、「賃貸」に供しています。すなわち、売電事業は投資法人が行っているわけではなく、賃借人が行っています。

賃料については、最低保証賃料を設定することにより賃料収入の安定化を図っています。例えば天候不順により実際の発電量が芳しくない状況においても、投資法人としては「最低保証賃料」を収受することができ、売電事業のリスクを低減させる建て付けとしています。

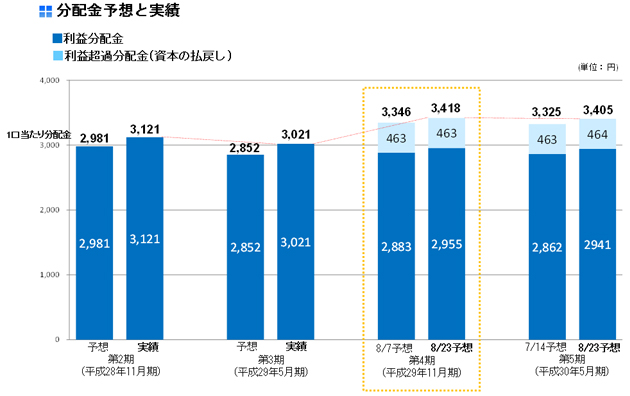

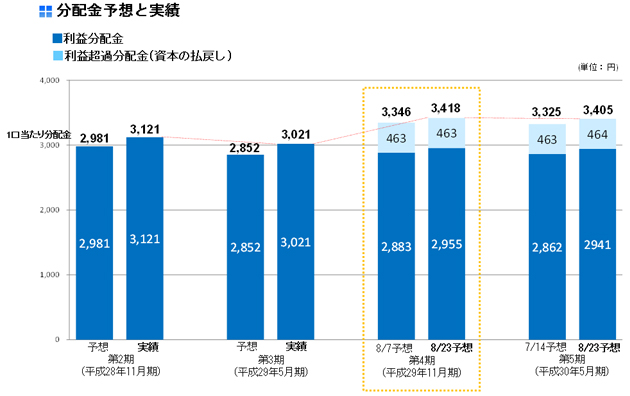

逆に、実際の発電量が最低保証賃料水準を上回った場合、実績連動賃料を収受しアップサイドを狙える設定としています。この実績連動賃料部分のみの分配金は2016年11月期で約51円、2017年5月期で約98円の増額実績があります。なお当期(2017年11月期)については、6月7月と非常に天候がよかったため、実績連動賃料として確定できた部分につき、8月7日に158円の配当金の上方修正を行ったばかりです。

今後も、「純収益に基づく分配金の増加」に寄与する内部成長を考えていきたいと思います。

※分配金について(タカラレーベン・インフラ投資法人HPより)

――賃料設定で下限を固めて上昇を狙えるようにしているということですが、そもそもFIT制度で定められた太陽光電力の固定買取価格が低下傾向にあることは、貴投資法人の収益力にどのような影響を与えるとお考えでしょうか。

本投資法人の収益力には大きな影響はないと考えています。

というのも、FIT制度で太陽光電力の固定買取価格が下げられているのは、発電コストが技術革新等で低下傾向にあるからです。つまり固定買取価格は下がっても、そのために使ったコストも下がっているので差し引きで残る利益は変わらないという想定で固定買取価格の削減が行われています。そして実際の太陽光発電業界の状況は、概ね想定通りの動きになっていると思います。

そこに本投資法人独自のコスト削減の取組み、外部成長による運用規模の拡大が加わるので、固定買取価格の低下で本投資法人の収益力が落ちるとは考えていません。