ザイマックス Research Memo(3):2022年2月期の業績は大幅の増収増益で、期初予想を大きく上回る

■業績動向

1. 2022年2月期の業績概要

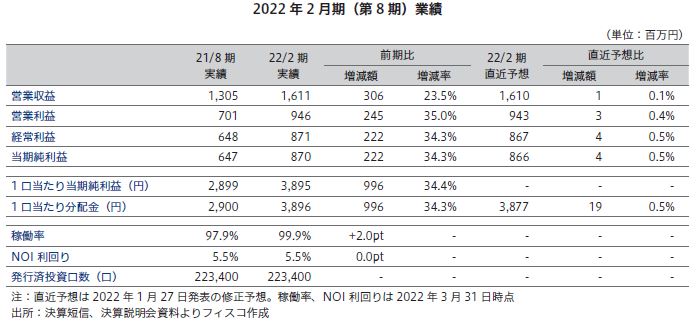

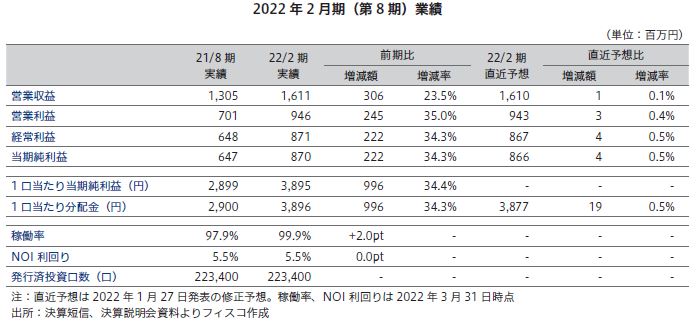

ザイマックス・リート投資法人の2022年2月期(第8期)の業績は、期初予想を大きく上回る決算であった。営業収益1,611百万円(前期比23.5%増)、営業利益946百万円(同35.0%増)、経常利益871百万円(同34.3%増)、当期純利益870百万円(同34.3%増)と大幅の増収増益であった。決算は、おおむね2022年1月に発表した直近予想に沿った着地となったが、期初予想比では営業収益は16.5%、営業利益も27.8%上回った。営業収益では、ホテルの固定賃料復活の影響65百万円と、前期に取得したザイマックス三田ビル(オフィス)とザ・パークハウス戸塚フロント(1階・2階の商業部分)の2物件の賃料収入26百万円に加え、期初には見込んでいなかったルネッサンス21千早(住宅)譲渡に伴う売却益の50%分に相当する219百万円の計上が大幅増収増益の主因であった。売却の一方で、新たにバロー勝川店(底地)(準共有持分50%)を取得したことで、資産規模・不動産賃貸事業損益を減らさずに含み益を顕在化できた。今後も戦略的な資産入替について、継続的に検討する計画である。なお、ルネッサンス21千早の売却益は、翌期も残りの50%分を計上する予定である。また、REITでは、税引前利益の90%超を分配金として支払う場合には法人税が免除されることから、当期純利益は経常利益とほぼ同水準となっている。

同投資法人では、ザイマックスグループのネットワーク及び知見・ノウハウを活?した着実な運営を実行している。アセットタイプ別では、オフィスは、コロナ禍の影響を受けて稼働率が低下していたが、2022年2月期末には98.8%、2022年3月1日時点では100%と早期に回復している。商業施設は、固定賃料契約をベースに安定的な収益を計上し、2022年8月期に発生するテナント入替では、ダウンタイムなく前テナント比15%増の賃料でテナント入替を実現している。ホテルは、コロナ禍において営業成績が低迷していたが、2022年2月期以降は固定賃料が復活し、安定的な賃料を継続的に収受できるようになった。また、将来的には変動賃料の回復も期待できそうだ。同投資法人では、ホテルを除いて、コロナ禍の業績への影響は限定的であった。

以上から、分配金も3,896円/口(前期比996円増)と、期初予想を30.9%上回る大幅な増配を実施した。上場時から保有する大きな含み益の一部を、投資主へ還元したものである。また、同投資法人では、2022年3月には上場後初となる公募増資を実施し、戦略的な資産入替も実施した。その結果、2022年3月31日時点のポートフォリオ全体の稼働率は99.9%と前期比2.0ポイント上昇し、厳しい経済環境下でも高水準を達成した。また、NOI利回り(実質利回りとも言う。年換算した実績賃貸業利益/取得額で計算)は5.5%と、前期並みの高水準を維持している。

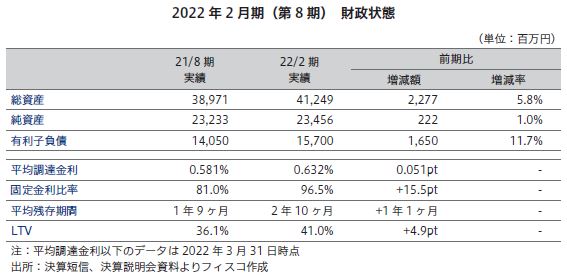

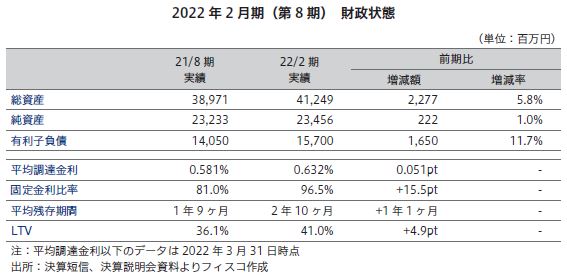

2. 財政状態

2022年2月期末の財政状態は、総資産41,249百万円(前期末比5.8%増)、純資産23,456百万円(同1.0%増)、有利子負債15,700百万円(同11.7%増)であった。

同投資法人では、資産の取得資金の一部等に充当することを目的として、新投資口発行及び投資口売出しをした。公募による新投資口発行については2022年3月1日に、第三者割当による新投資口発行については2022年3月28日にそれぞれ払込が完了している。この結果、出資総額は22,585百万円から25,440百万円に、発行済投資口総数は223,400口から249,650口に増加している。

一方、2022年3月31日時点での有利子負債残高は199億円に増加し、平均調達金利は0.632%と2021年8月期比0.051ポイント上昇している。これは、固定金利比率を96.5%と同15.5ポイント引き上げ、平均残存期間も2年10ヶ月と同1年1ヶ月延ばしたためである。今後の金融情勢の変化に備えて、早めに手を打った結果と言えよう。

また、借入先は、スポンサーと財務取引関係を有するメガバンク・地方銀行等を中心に幅広く、安定的なレンダーフォーメーションを構築しており、今回、地方銀行3社が加わって参加金融機関は16社に増えている。さらに、LTVは41.0%と低く、同投資法人が目途とする50%までの借入れ余力は大きいため、追加借り入れによる将来の機動的な物件取得が可能になっている。