ザイマックス Research Memo(6):外部成長による巡航DPUの向上を通じて、投資主価値の向上を目指す(2)

■今後の成長戦略

4. ホテルの成長戦略

ザイマックス・リート投資法人のホテル事業で所有する物件は、JR仙台駅から徒歩4分の好立地にあるホテルビスタ仙台の1物件のみである。ただ、現状はコロナ禍の影響を大きく受け、最も苦戦を強いられている事業分野である。

すなわち、同投資法人では、2020年9月にはコロナ禍による宿泊需要の“蒸発”を背景にオペレーター(運営委託会社)から賃料減免の要請を受け、2021年1月に賃料条件変更に合意した。2021年3月にはオペレーターが東京地方裁判所に民事再生手続開始の申立てを行ったが、2021年10月に民事再生手続きが終結し、新スポンサーが親会社となった。同ホテルは、好立地で収益が取れている物件であることから、オペレーターからは賃貸借契約を継続したい申し出があり、2021年1月に合意した契約条件が今後も継続する予定である。

賃貸契約条件の内容は、以下のとおりである。すなわち、2021年8月までは、コロナ禍に配慮し、賃貸条件を月次GOP(営業総利益)に連動する完全変動賃料方式を採用した。しかし、2021年9月以降は固定賃料を復活させ、かつ、一定のGOPを超えた場合には変動賃料の受取が可能な方式とする。さらに、2022年9月以降は固定賃料を月額0.5百万円増額し、前期までの完全変動賃料方式期間の減免分を回収する計画だ。ただ、同投資法人では、2022年2月期に続き、2022年8月期も固定賃料のみを収受する想定で、慎重な業績予想を立てている。ホテルビスタ仙台はオペレーターの運営施設のなかでも成績上位であり、今後もオペレーターの経営における最重要拠点の1つと位置付けられており、期日どおりの賃料支払いを継続している。

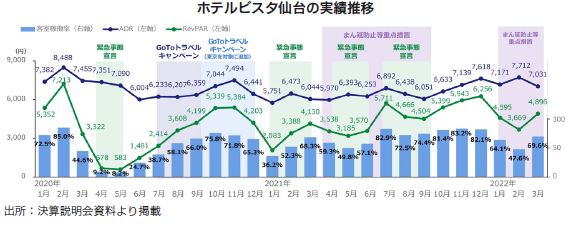

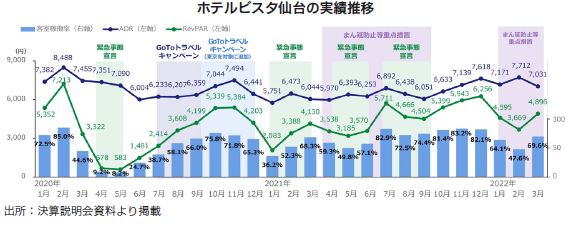

ホテルビスタ仙台の実績推移を見ると、コロナ禍に伴う政府からの2回目の緊急事態宣言下の2021年2月には、稼働率、ADR(Average Daily Rate:実際に販売された客室1室当たりの平均単価)、RevPAR(Revenue Per Available Room:「販売できるすべての客室」の平均単価)は回復傾向にあった。感染者増加に伴い7月下旬には4回目の緊急事態宣言が発出したが、2021年8月期の同ホテルの実績は、1回目、2回目の時ほど大きな落ち込みは見られなかった。続く2022年2月期には、まん延防止等重点措置がとられていたが、稼働率、ADR、RevPARなどは前期比で改善しており、今後の回復に期待できる状況だ。人々の間に、コロナ禍にどのように対応すれば感染を予防できるかの認識が広がったことが背景にあると見られる。足下ではまん延防止等重点措置が解除されているものの、2022年に入ってからは全国的に感染再拡大の傾向が見られ、楽観視できない状況である。ただ、ホテルビスタ仙台は元々高稼働の物件であることから、同投資法人では、客室売上の動向やホテル運営コストの適正性を注視する方針である。

5. 今後の外部成長戦略の着目点

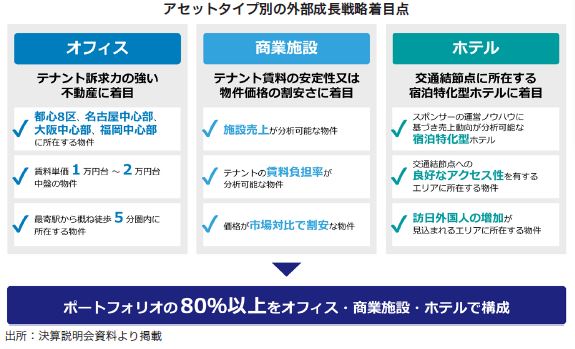

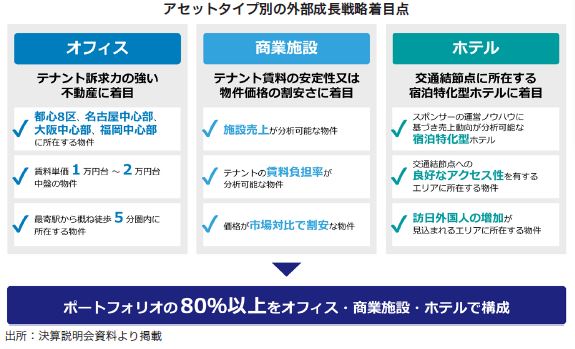

同投資法人では上述の現状を踏まえて、アセットタイプ別に次のような戦略を立てている。すなわち、テナントニーズの旺盛さを、不動産の収益性を見極める重要な要素と考えて、アセットタイプごとに以下のポイントを総合的に判断することで、収益性の高いポートフォリオの構築を目指している。そして、今後もポートフォリオの80%以上をオフィス・商業施設・ホテルで構成する計画である。

まず、オフィスは、テナント訴求力の強い不動産に着目する。具体的には、引き続き都心8区、名古屋中心部、大阪中心部、福岡中心部に所在し、最寄駅からおおむね徒歩5分圏内の駅近で、1坪当たりの賃料単価1~2万円台の、テナントニーズが豊富な物件を取得する方針だ。

次に、商業施設は、テナント賃料の安定性または物件価格の安さに着目する。すなわち、施設売上やテナントの賃料負担率が分析可能な物件や、市場対比で割安な物件を取得する計画である。

そして、ホテルは、交通結節点に所在する宿泊特化型ホテルに着目する方針だ。宿泊特化型ホテルは、スポンサーの運営ノウハウに基づき分析可能である。交通結節点へのアクセスが良好なエリアや訪日外国人の増加が見込まれるエリアなど旺盛な宿泊需要が見込まれるエリアに所在する物件を取得する計画だ。ただ、当面は、ホテル宿泊需要の回復を注視する方針である。

同投資法人では、上述のアセットタイプ別着目点を堅持し、ポートフォリオ戦略に則って、今後の物件の取得検討をしている。そして、分配金成長と財務健全性のバランスを意識し、対象物件の根源的な価値を見極める取得活動を継続する方針である。物件取得に際しては、スポンサーネットワークを通じて捕捉した豊富な物件情報から、優良物件を厳選して資産運用会社において精査し、新たなパイプラインの積み上げを目指す。また、同投資法人は LTV水準が低いことから、投資口価格の動向も踏まえて、借入金による機動的な物件取得も選択可能である。現在は、地方中核都市に立地する商業施設(開発予定)1件とホテル(宿泊特化型)1件、合計50億円規模の取得を検討している。いずれも、資産運用会社が優先交渉権(他の買い手よりも優先して売り手と交渉できる権利)を持っている物件である。同投資法人では、2022年3月31日時点で107.7億円の物件含み益を有しており、資産入替等による投資家への含み益の還元も資産戦略の1つとして検討する考えだ。

6. ESGへの取り組み

同投資法人は、ESGにも熱心に取り組んでいる。すなわち、ESGに関して組織的・体系的に取り組むことを目的に、同投資法人及び資産運用会社でESG方針・関連ポリシーの制定やESG推進体制の構築、従業員研修を実施した。今後も、GRESB認証の取得を目指して、ESGの取り組みを継続していく考えだ。

Environment(環境)の分野では、同投資法人の保有物件のうち6物件がCASBEE((一財)建築環境・省エネルギー機構が認証する環境性能評価ツール)、2物件がBELS(建築物省エネルギー性能表示制度)の認証を取得している。特にCASBEEではAランクの高評価を得ている。また、環境負荷低減への取り組みとして、2022年2月期にはオフィス8物件で再生エネルギー100%の電力への切替が完了している。さらに、空調更新?事、共用部・専用部のLED更新?事、水力発電タイプの自動水栓の導入など、建物・設備改修による環境パフォーマンスの向上を実施している。今後も環境負荷低減に向けた取り組みを推進する計画だ。

Social(社会)の分野では、テナント・地域社会への取り組みとして、エレベーター非常用収納ボックスの設置や災害救援ベンダーの導入、感染症対策の実施などを実践している。また、持続可能な社会への取り組みとして、ザイマックス不動産投資顧問による21世紀金融行動原則への署名を実施している。また、スポンサーグループでは、「からくさ不動産塾」を通じた不動産ビジネス人材の育成にも取り組んでいる。

Governance(ガバナンス)の分野では、ザイマックス不動産投資顧問の意思決定フローにおいて、投資家利益に重大な影響がある事項について外部委員が参加する委員会を経る意思決定フローとし、投資主の利益保護を図るほか、同社でのコンプライアンス教育、スポンサーによる同投資法人への出資(スポンサーが同投資法人の投資口を保有することで投資家と利害を一致させ、投資主価値の向上を実現する)などを実践している。

近年、欧州や米国を中心に、ESGの観点から企業を分析して投資をするESG投資が増えている。世界のESG投資残高は2014年の18.2兆米ドルから2020年には35.3兆米ドルに拡大した。わが国ではESG投資では欧米に遅れていたが、2020年には残高2.8兆米ドル、世界シェア8.1%に急拡大している。世界的にESG投資拡大の潮流のなかで、日本でも成長余地が大きいと言えるであろう。その意味でも、積極的にESGに取り組む同投資法人が注目される。