このページでは、このサイトが定期的に行っている個人投資家の方々に行った過去のアンケートの結果をご覧いただくことができます。

2025年度版 J-REIT個人投資家アンケート調査結果

<ハイライト>

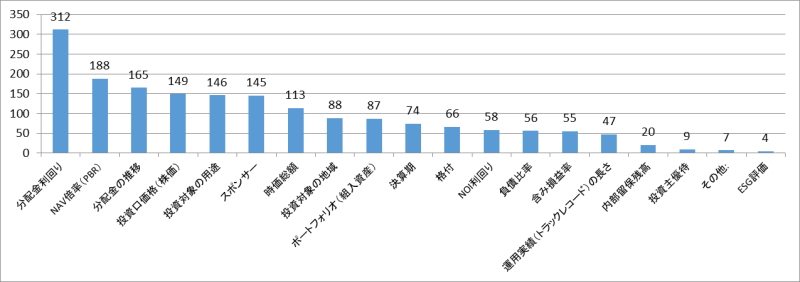

|

-

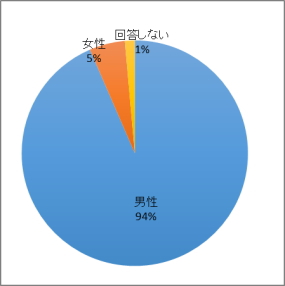

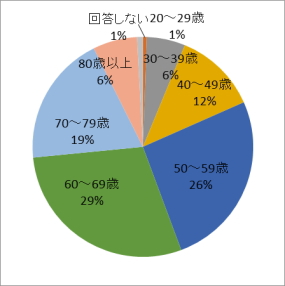

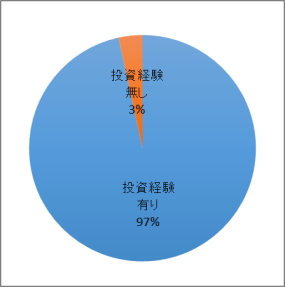

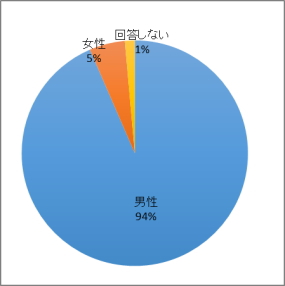

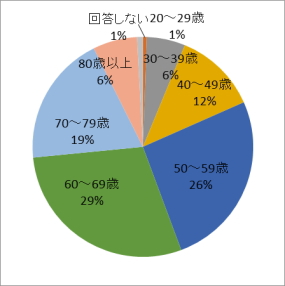

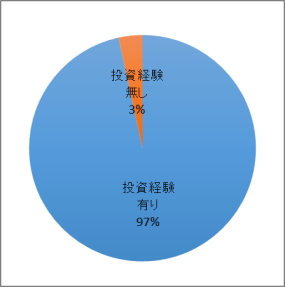

回答者の主要な属性は50~70代の男性。昨年より70代以上の割合が上昇する一方、60代以下の割合が低下し、より高齢化の傾向が見られる。女性の割合が5%と例年同様に低い。回答者のうち97%がJ-REIT個別銘柄の投資経験を持つ。

-

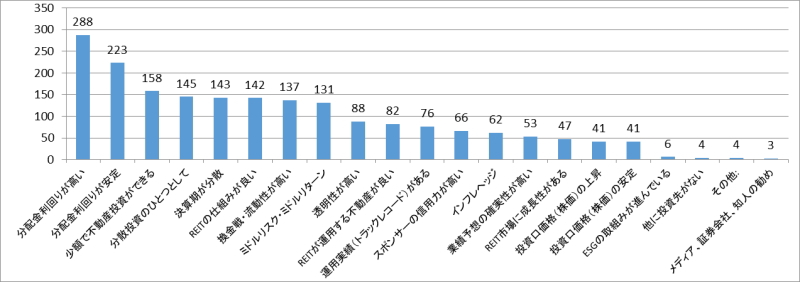

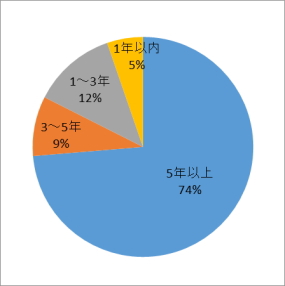

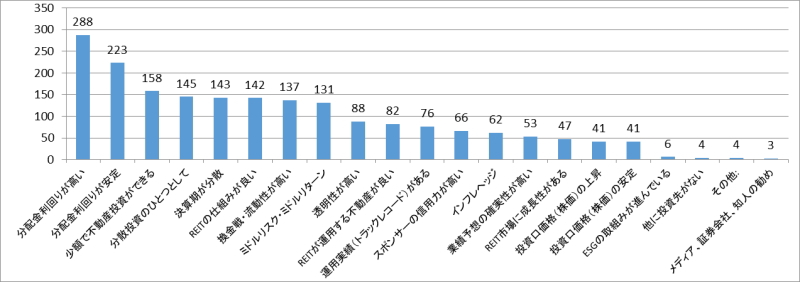

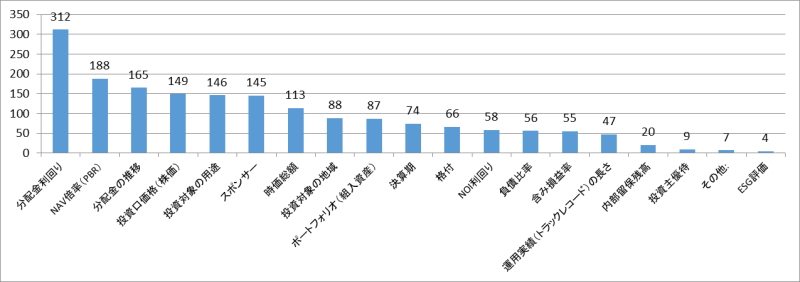

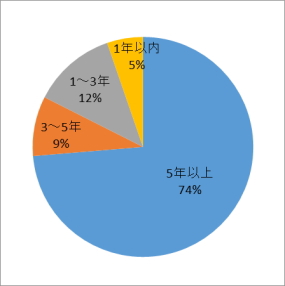

REITに投資する理由や銘柄選択に「分配金利回り」の高さや安定性を重視する割合が例年同様に最も多く、分配金利回りがREIT投資の指標として確立されている。更に投資期間を5年以上の長期投資として考える割合が74%と高い点から、J-REITを安定期なインカムゲインを目的とした投資として位置付けている投資家が多いことが分かる。次いで「少額で不動産投資ができる」「分散投資のひとつ」が上位にランクしている点から、不動産投資の手段の一つとして、また他の金融商品と比較した場合のREITの商品特性が投資目的となっていることが分かる。

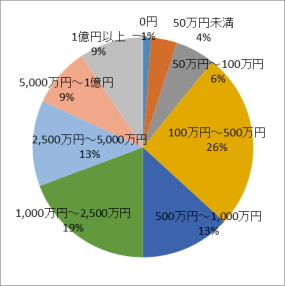

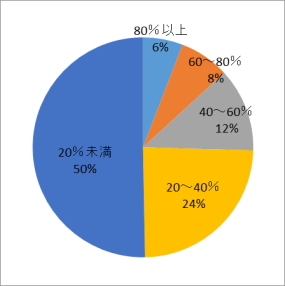

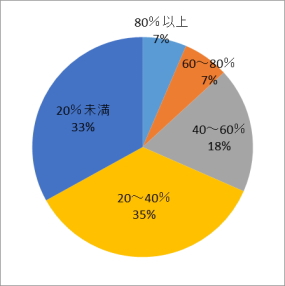

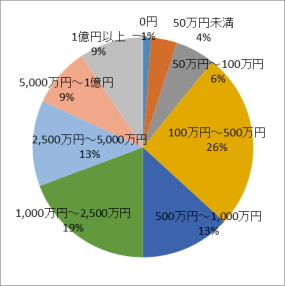

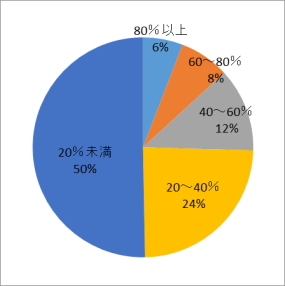

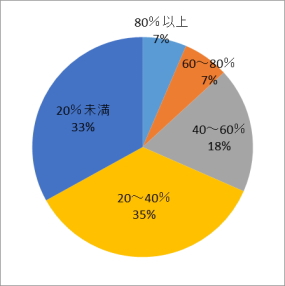

- REIT投資額が5,000億円超を占める割合が18%と昨年の10%より増加しており、一人当たりの投資額が増加傾向にある一方、REITが金融商品全体へ占める割合は「20%未満」が50%程度と昨年と変わらない。このことからもREITを分散投資の対象と見ていることが分かる。但し、将来的に「20~40%」にしたい層が35%を占めること、「40%以上」にしたい層が昨年より微増している点から、REIT投資割合を高めたいと考える層が昨年より増加し、REIT投資により積極的な姿勢が窺える。

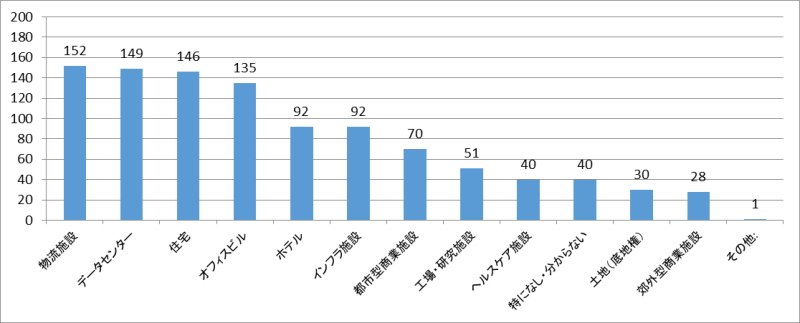

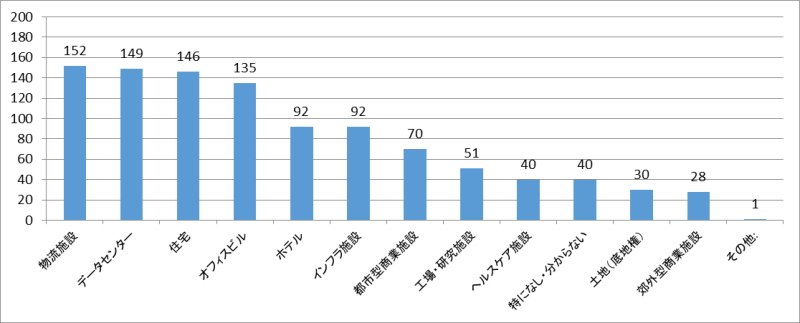

- 今後投資したい用途は、「物流施設」「データセンター」「住宅」が上位を占める。「オフィスビル」「ホテル」等の収益の成長性の高い用途よりも収益の安定性を重視していることが分かる。特に「データセンター」はREITの投資対象としては確立していないが、投資家が高い期待を寄せている。

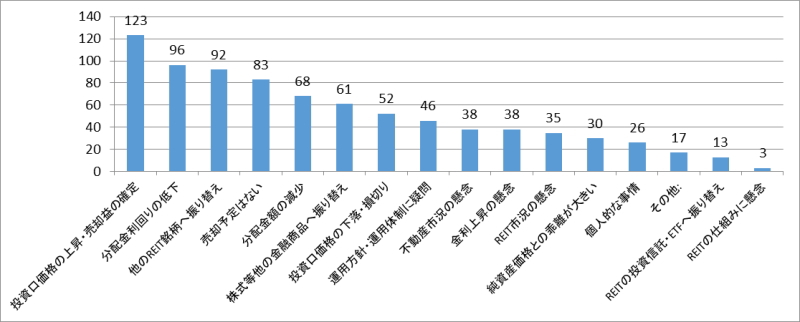

- REITを売却する要因は、「売却益の確定」が回答者の36%を占め最も多い。2025年は東証REIT指数が年間で+20%超と大幅回復したことから、売却してキャピタルゲインを得て、他のREIT銘柄へ振り替える動きが見られる。また「売却予定はない」が回答者の24%を占める。価格上昇により分配金利回りが低下している現状において、買い替えても元の利回りを維持する投資が難しい点から、保有し続けると判断する割合が昨年よりも増加した。一方、価格上昇に伴い「損切り」や「REIT市況の懸念」は昨年より大きく後退した。

-

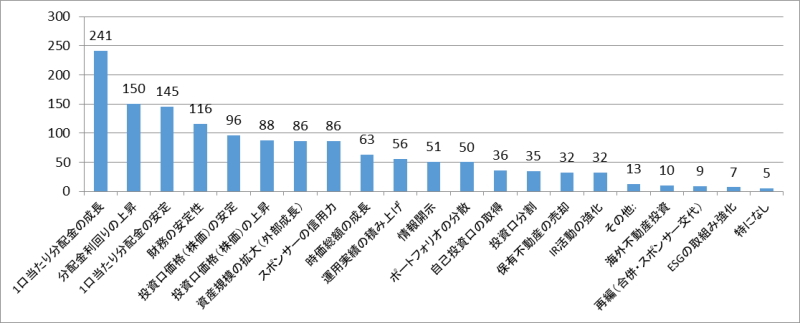

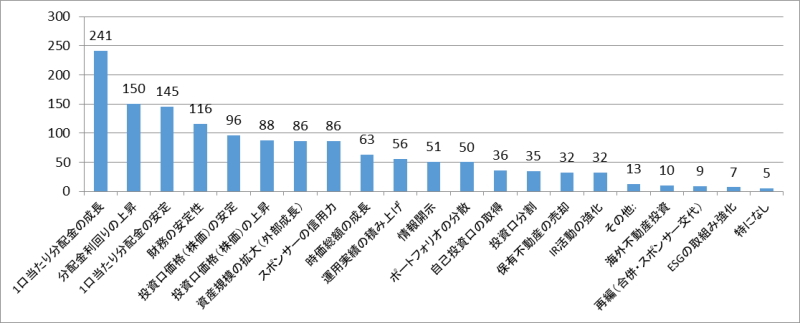

今後投資するためにREITへ期待する点は、回答者の68%が「1口当たり分配金の成長」を期待する。次に「分配金利回りの上昇」を挙げる点から、価格上昇に伴い分配金利回りが低下し投資妙味が薄れていることを指摘する意見も見られる。

-

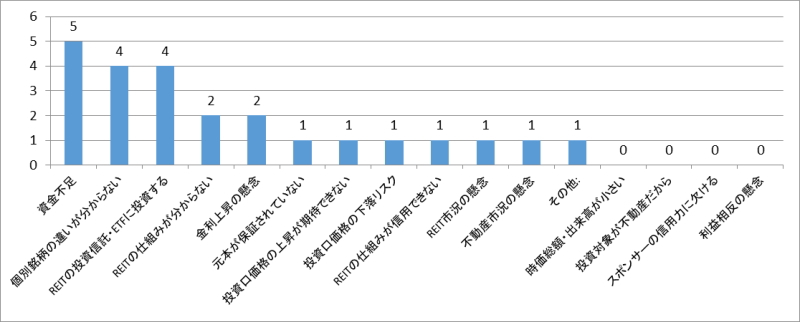

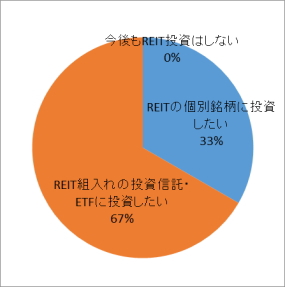

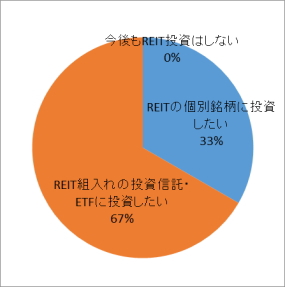

REIT投資未経験者のうち、今後投資したいと考える割合は100%と、潜在的投資家の存在が期待される。内訳は「REITの投資信託・ETF」へ投資したい層が67%と、「REIT個別銘柄」へ投資したい層33%より多く、昨年よりもその差が拡大した。その理由に、個別銘柄の投資単位の大きさや銘柄の違いが分からず銘柄選択が難しいことが筆頭に挙げられる。

|

<調査目的及び手法>

- 調査目的:

J-REIT(不動産投資信託)は、市場創設から24年が経過し、2025年12月現在、58銘柄が上場、市場全体の時価総額は17兆円になります。不動産賃貸事業に特化し安定した収益を裏付けに実績を重ね、不動産を運用する主体として不動産市場を牽引する存在に成長するとともに、投資家にとっては高い分配金利回りを持つ金融資産として広く認知されてきました。

2025年は、REITが資本効率性を重視した運用を推進したことや、好調なオフィスや住宅の賃貸市況、ホテルの旺盛な需要を背景に、投資口市況が大きく改善し、足元の東証REIT指数は2,000ポイント水準で推移しています。一方、不動産価格が高値で推移し、適切な投資利回りで取得が難しい環境から、増資を伴う本格的な外部成長には至っていません。

このような市場環境のなか、J-REITポータルサイト「JAPAN-REIT.COM」は、個人投資家の皆様がJ-REITの商品性及び昨今の投資環境の変化をどう捉えているのか、その実態把握と今後の市場動向予測、またJ-REIT市場の更なる拡大を目的とし、個人投資家を対象にアンケートを実施しました。

- 調査手法: 「JAPAN-REIT.COM」内にアンケートフォームを設置

- 調査期間: 2025年11月14日~2025年12月15日

- 対象: 個人投資家

- 回答数: 354

<アンケート結果>

1. 回答者の属性 (n=354)

<性別>

|

<年齢>

|

<J-REIT個別銘柄の投資経験>

|

2. J-REIT投資を始めた理由は?(n=個別銘柄投資経験あり342、延回答数1,940)

3. 銘柄選択の基準は?重要視することは?(n=個別銘柄投資経験あり342、延回答数1,789)

4. 現在のJ-REIT投資額は?金融資産全体に占める割合は?(n=個別銘柄投資経験あり342)

<現在のJ-REIT投資額>

|

|

<J-REIT投資額が金融資産全体に占める割合>

|

5. J-REIT投資運用期間(予定含め)は?(n=個別銘柄投資経験あり342)

6. 今後J-REIT投資額を金融資産全体の何%にしたい?(n=個別銘柄投資経験あり342)

7. 今後投資したい用途は?(n=個別銘柄投資経験あり342、延回答数1,026)

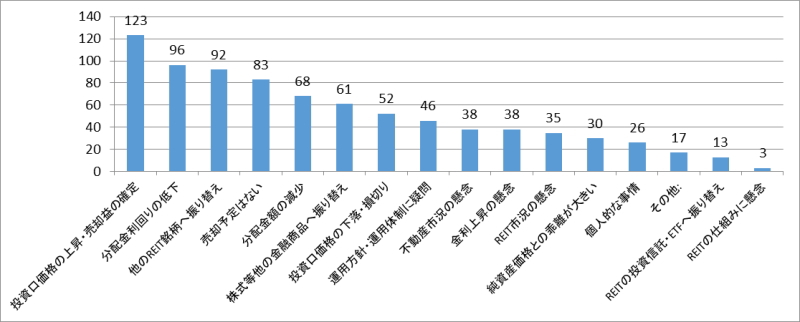

8. 売却しよう(もしくは売却した)とする要因は?(n=個別銘柄投資経験あり342、回答数=821)

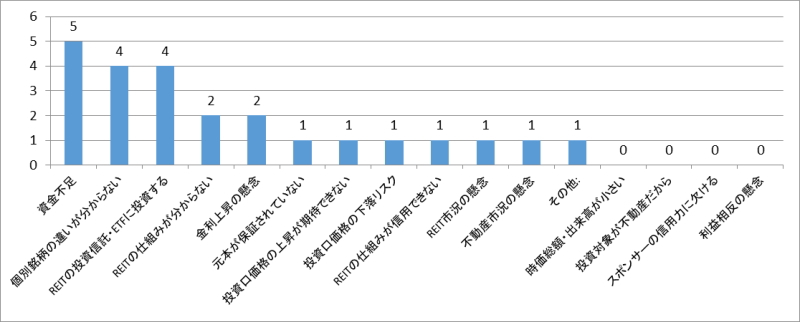

9. J-REIT個別銘柄に投資しない理由は?(n=個別銘柄投資経験なし12)

10. 今後J-REITに投資したい?(n=個別銘柄投資経験なし12)

11. J-REIT投資(または追加投資)するために望むことは?(n=354、延回答数1,407)

12. 皆様からのご意見(抜粋)

- もっとメジャーな投資商品になってほしいです。

- 価格がなぜ変動するのか理解できない。 J-REITの魅力をもっと啓蒙して頂きたいです。

- J-REIT全銘柄を時価総額加重平均となるように購入しています。少額から不動産に分散投資できる手段として、J-REITにはもっとメジャーになってもらい不動産業界を盛り上げてほしいです。

- 一般の人には投資対象としてまだまだ知らない人が多く、認知度が高くなってほしいと思っています。もっといろんな人の目に触れられるように投資法人を集めたリアルイベントやIRフェアなどが増えてほしいと思っております。

- 上手くいった運用とまずい運用をそれぞれ明示して欲しい。

- 投資家を馬鹿にしたレベルの利益相反はやめてほしい。

- 希薄化を招くような増資はしないでいただきたい

- スポンサーとの利益相反がない仕組みであることを根拠を含め明確に発信していただきたい。

- スポンサーとの利益相反(ゴミ箱化)は懸念

- J-REIT各社が依頼する鑑定機関がバラバラで、NAV倍率の信憑性への疑問がぬぐえない。スポンサーとJ-REIT各社の利益相反関係も気になる。

- 昨今世間をにぎわせている「みんなで大家さん」の問題。被害者の方たちはJ-REITを知っていたのでしょうか?詐欺師は投資を語って近づいてくるので、投資と詐欺は混同されやすいと考えています。J-REITを知ることで不動産投資詐欺に掛かりにくくなる。J-REIT普及に関わっておられる方には詐欺撲滅の観点からも頑張ってほしいと思っております。

- 株式市場と比べて、動向がわかりやすく、分配金も比較的高く安定しているので、自身にとっては最大の運用資産として捉えています。

- スポンサー企業との物件入れ替え・取得などで、利益相反が疑われることがある。もっと透明化の努力を。

- 日本のJ-REITは海外に比べ情報が得やすく投資しやすい。

- 分配金が減るのは嫌なのですが、内部留保を高めて企業としての自由度を高めたほうが、長期的な投資対象としては安心感があるようにも思えます。

- 住宅に特化したものがもっと生まれるとありがたい

- みんなで大家さんのような超ハイリスク商品を買うよりも、高い透明性が義務付けられプロのアナリストに厳しくチェックされているJ-REITを購入するほうがはるかに安全であるということがもっと知られてほしいと切に思います

- 郵送物(議決権行使、決算資料や分配金通知等)を廃止してもらえると助かる。

- J-REITそのものの問題ではないが、業界全体から借地借家法の改正に向けて活動してほしい

- 一般株式に比べても著しく認知度が低いため、より多くの人に不動産流動性の担い手として投資してほしいと思っています。そのために今後はCRE案件で事業法人から個人投資家に不動産所有権が移管していく流れが必要に思います。

- 流動性が乏しいので今は難しいですが、年金基金もREIT組入れしてほしいです。

- 価格を決めるのが結局外国人投資家と国内金融機関の状態から抜け出さないと魅力的にはならないと思う。だからこの数年で保有のJ-REITは半分ほど売却した。

- 株価の成長と安定した利回りが期待できるかぎり続ける

- 分配金をもっと出さないとJ-REIT自体の魅力がなくなる。

- 株式に比べてREITの今後の動向についての分析情報が少ない。

- 金利上昇により10年国債とのイールドギャップが狭まってきたことが気になっています。

- データセンター投資への制度化と積極的拡大が望まれ、REIT全体の市場規模拡大を願う。

- 東京のオフィスと謳いながら周辺に分散されていっている。

- 流動性が高く手軽に不動産投資ができるのでありがたいです。以前より総合型の銘柄が増え、特色が見えにくくなっているのが残念です。

- インフラファンドでは手痛い損失があった。運用方針に疑問しかない。

- 株の方は改革が進み、株価対策等の危機感が企業に生まれているが、REITにはそれがない。NAV1倍割れが続いていることに、スポンサーは危機感を持たないのだろうか?

- インフラファンドに分散しようかと思っているのですが、TOB等ごたごたが酷すぎるのでまだ見送ってます。

- 国内金利の上昇を超える不動産価格の上昇に手堅く資金投下できるのが魅力です。

- 不動産投資では、実物件の所有よりJ-REITの方が扱いやすくよいと思っています。

- 運用報告書などの書類が未だに郵送されてくる(書類ボリュームが株に比べて多い)ので、郵送は最小限にし将来的にはなくしてほしい

- 利益の90%超を分配する仕組みから、粉飾決算(利益の過大計上)が無さそうなので安心して保有できる。

- 全般的に決算資料等が冊子となって読みやすいのだが、費用面が気になる。読めれば紙でなくてもいいので経費節約して分配金を増やしてほしい。

- 利益超過分配金込みでの利回りは投資初心者に選択を誤らせる。公表方法等に改善の余地があると思います。

- 不動産事業会社との物件競合やどちらが所有の方が良いのか。特にスポンサー企業が不動産会社の場合の保有するに至った理由の開示が欲しい。

- 株式に比べて値動きが緩やかでイライラしなくて済む。

- 親会社(スポンサー)のゴミ箱と揶揄される様な物件取得は止めて欲しい。

- 株式投資よりリスクが少なく老後資金の運用先として大変よいと思っている。

- 私募REITを上場化し、銘柄を増やしてほしい

- 投資家の損となる増資や自己投資口取得は第三者による公平な評価を導入して欲しい

- 新NISAのつみたて投資枠の解禁の期待。それがあればもう何段も上がる。

- 投資口価格が高い(大きい)ものは小口に分割した方が良いと思う。

- J-REITは非常によい仕組みだと思いますが、税制的には配当控除がなく実質利回りは少し下がるので、なるべくNISAで運用したいと思ってます。なのでNISAの枠が拡大すればもっと投資できます。

- 金利の上昇でJ-REITは株価が下落する局面なので、しばらく様子を見ていく。

- 増資する際に投資口価格が暴落するのはなんとかしてほしい、既存投資主が不利にならないように配慮してほしい。

- 日銀の金利政策と金利上昇についての価格動向を知りたい。

- 堂々とディスカウント増資をして売却益を吐き出して分配金を維持するような運用会社は淘汰できる仕組みが欲しい。

- 投資主総会をネットで見られるようにしてほしい

- 分配金利回りの高さが魅力なので,分配金のアップを期待したい。

- 投資口価格の変動が激しすぎる。

- 利益相反のような行動があります。見分け方のコツが知りたいです。

- 分配金を年金の補完とするために保有していますが、決算期が分散しているので、キャッシュフロー上ありがたいです。

- もっと多様な運用資産をすれば投資する方も面白みが出て市場も盛り上がると思います。

- 銘柄選別の仕方がわからない。

- J-REITの仕組みがよく分からず、分かりやすく説明してほしい。

本アンケートに関するお問い合わせ: JAPAN-REIT.COM運営事務局(アイビー総研株式会社 03-6661-1014 info@ibrc.jp)

バックナンバー

-

PR

-

PR